3 passos simples para ganhar dinheiro na bolsa

Investir em ações é uma forma excelente de gerar renda passiva, ou seja, gerar dinheiro sem necessariamente trabalhar ou operar no mercado diretamente.

Muitas pessoas que entram na bolsa de valores querem ganhar dinheiro rápido ou girar capital e acabam perdendo dinheiro. Para se ter ideia, o tempo médio de vida da pessoa física na bolsa de valores B3 é de apenas 7 meses, esse dado é muito preocupante, principalmente porque as pessoas querem uma forma de ganhar dinheiro e conseguir gerar renda de forma rápida.

Neste artigo, iremos abordar 3 passos simples para você investir em ações e ganhar dinheiro na bolsa, sem consumir muito tempo e com praticidade. A ideia não é fornecer fórmulas mágicas para ganhar dinheiro rápido, mas sim recomendar as melhores práticas para ter sucesso no mercado financeiro.

1° Passo: Foco certo no lugar certo

Neste primeiro passo, é importante preparar o espaço e focar nos lugares certos. Ou seja, estabelecer os seus objetivos de curto, médio e longo prazo.

Recomendamos que o foco a longo prazo seja a valorização da carteira, já a curto e médio prazo a geração de renda. Trabalhe com seus ativos que pagam dividendos e distribuem partes dos lucros que recebem, mas também nos mercados de opções, onde é possível gerar renda no curto prazo através dos dividendos.

Um erro muito comum é que muitas pessoas acabam deixando a construção de longo prazo de lado, e focam primeiro em ganhar dinheiro no mercado de forma rápida, o que muitas vezes é um caminho ineficiente e leva o investidor a não atingir seus objetivos no longo prazo. Isso acontece porque investidores que concentram seu capital, somente em especulação de compra e venda, tentam girá-lo no mercado e quando a especulação não funciona o capital é perdido e esse investidor não possui nenhum ativo que gere renda/fluxo de caixa na conta. Dessa forma, esse dinheiro vai diminuindo até o ponto em que a pessoa desiste.

Outro ponto relevante é que se o investidor estiver focado na valorização de seus ativos a longo prazo, é preciso ter em mente que o curto prazo pode ter grandes quedas devido à volatilidade do mercado.

Por exemplo, ao observarmos a Vale ao longo dos anos de 1994 até 2021, a empresa obteve pouco mais de 45.000% de valorização. Isso acontece porque empresas lucrativas pagam os dividendos que abatem do preço da ação, mas não diluem o volume de investidores na bolsa, então, é criada uma forte demanda por estes ativos, pois os investidores desejam receber maior distribuição dos lucros.

Entretanto, a valorização de um ativo só será relevante no longo prazo caso gere renda no curto prazo. Por exemplo, não adianta colocar 10 mil reais na bolsa de valores e passar por uma hipervalorização de 1.000% se esse capital não gerar renda.

Ao voltarmos para o exemplo da Vale, por mais que ela tenha tido uma valorização no cenário geral, em diversos momentos, no curto prazo a empresa chegou a cair na casa dos 80%. Ou seja, a curto prazo as ações podem cair. A longo prazo, as empresas boas e lucrativas tendem a valorizar.

As quedas de curto prazo podem assustar muitas pessoas, que acreditam que essa queda irá se tornar um prejuízo. Porém, o conceito de prejuízo varia de acordo com o ponto de vista da análise, pois perdas de curto prazo podem não ser relevantes no longo prazo, mas no curto prazo são.

Dessa forma, é importante diferenciarmos os diferentes tipos de perda no mercado financeiro, a perda temporária e a perda permanente. Veja abaixo:

- Perda temporária: Oscilação natural do mercado que volta a subir (Ex. da Vale).

- Perda permanente: Falência/quebra da empresa.

Com a experiência, muitos investidores passam a segurar seus ativos de boas empresas nos momentos de baixa do mercado, pois sabem que essa possivelmente é uma perda temporária. Já investidores menos experientes tendem a vender esses ativos em movimentos de queda, com isso, não usufruem da valorização de longo prazo, a não ser que voltem a comprar o ativo em uma movimentação positiva posterior, o que faz com que realizem uma perda permanente.

2º Passo: busque empresas boas

Este passo é importante para entendermos melhor sobre o mercado e definirmos o que são as melhores empresas. As empresas lucrativas e baratas são as melhores escolhas, por isso, é importante comprar esses ativos.

Por exemplo, imagine o que é melhor, tornar-se sócio de um comércio pequeno no momento em que o sócio está vendendo a participação pelo preço de um grande negócio, ou tornar-se sócio de um comércio maior quando a participação é vendida pelo preço de um pequeno comércio?

Provavelmente, ao comprarmos uma participação no comércio maior teríamos uma maior distribuição de lucros, pois as empresas lucrativas têm em seu estatuto um percentual mínimo que deve ser pago na distribuição de dividendos.

No caso da Vale, por exemplo, seu último dividendo foi de 8 reais e 10 centavos por ação, ou seja, quem comprou ações da Vale em 2017/2018 enquanto estavam por 20 reais, fora a valorização que a empresa teve (chegando a 80 reais), receberam pouco mais de 40% de dividendos, o que é um valor bastante expressivo.

Como achar boas empresas por bons preços?

Dicas para selecionar boas empresas

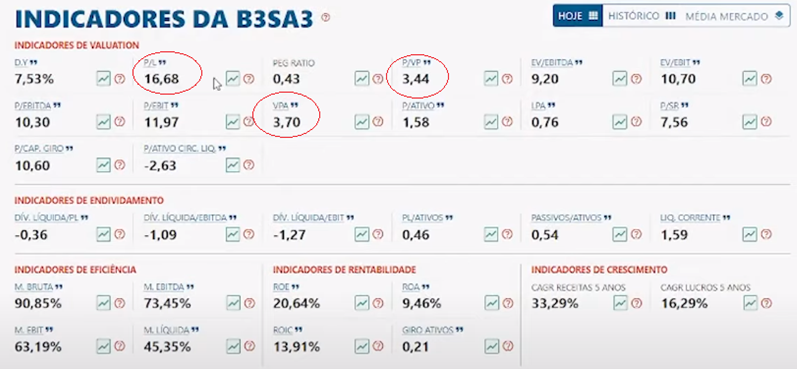

Ao pesquisar as empresas, é importante analisarmos o quanto são lucrativas e sua tendência de lucro. Para saber se as ações estão em bons preços, observe os três indicadores fundamentais: o P/VP (Preço por Valor Patrimonial por Ação), o VPA (Valor Patrimonial por Ação) e o P/L (Preço por Lucro da Ação).

Por exemplo, ao analisarmos os indicadores do B3SA3, se todos os ativos fossem liquidados, e a empresa pagasse todas as suas dívidas e liquidasse seu patrimônio líquido (capital próprio) sobraria para cada acionista 3 reais e 70 centavos (VPA), além disso, estaria negociando 3.44 vezes o valor patrimonial por ação (P/VP).

Se observarmos o histórico desse P/VP, podemos avaliar o grau de subida e descida da empresa, conforme o gráfico. Já o P/L diz, no caso da B3SA3, que a cada 16 reais e 68 centavos pagos na ação, é gerado 1 real de lucro. Valores baixos de P/VP e P/L indicam que o ativo está com bons preços.

Esses indicadores podem nos informar se a empresa é considerada uma empresa boa.

Outro fator interessante para quem deseja se aprofundar ainda mais nas ações é conferir os balanços trimestrais. Neles, você consegue ver as variações e fatores interessantes, com justificativa de diversos cenários e projetos, além da governança.

3º Passo: Diversifique

Por fim, o terceiro passo consiste basicamente em diversificar. Quanto mais diversificar, mais conseguirá diminuir a oscilação da sua carteira. Por exemplo, se você tiver 20 ações e 1 empresa quebrar, isso vai corresponder a 5% da sua carteira, o que não representa um impacto tão negativo, além disso, os outros ativos estarão cobrindo um valor ainda maior. Nesse cenário, caso erre a análise de um ativo (ao comprar uma empresa boa notou que ela começou a ficar ruim) você estará protegido.

Lembrando que a longo prazo, as chances de obter resultados positivos são grandes, principalmente quando se trabalha de modo diversificado, sendo essa a melhor condição para montar um patrimônio pensando em objetivos de longo prazo. Como dito no primeiro passo, foque na geração de renda para curto e médio prazo, para que isso te forneça mais capacidade de aportar e comprar cada vez mais ações.

Evite girar dinheiro no mercado fazendo especulações (comprar supondo que irá subir), pois a maioria das pessoas acabam perdendo dinheiro com este método.

Esperamos que estes passos tenham ajudado você a compreender os melhores tipos de investimentos do mercado. Confira outros artigos em nosso site e fique por dentro de mais conteúdos como esse que irão te ajudar a organizar seus investimentos!