Umas das melhores estratégias de renda recorrente com opções | Batman

Um dos pontos positivos do mercado de opções são as diversas estratégias que podemos utilizar para gerar renda recorrente.

Hoje vamos falar sobre uma estratégia que pode nos trazer muita rentabilidade, diminuindo bastante o nosso custo de aquisição: o Batman.

A venda de CALL, também chamada de lançamento coberto, consiste na obrigação de vender um determinado ativo se o mercado subir.

Porém, caso o mercado caia muito, pode acontecer de eu ter que vender o meu ativo pelo preço previamente acordado e acabar tomando prejuízo.

Nessa caso, podemos combinar algumas estratégias para evitar que isso aconteça.

O Batman consiste na combinação de um lançamento coberto com uma trava de alta e de um lançamento sintético com uma trava de baixa.

Lançamento Coberto + Trava de Alta

Essa estratégia nada mais é do que um Booster, no qual utilizamos parte da renda gerada pelo lançamento coberto OTM para financiar a trava de alta.

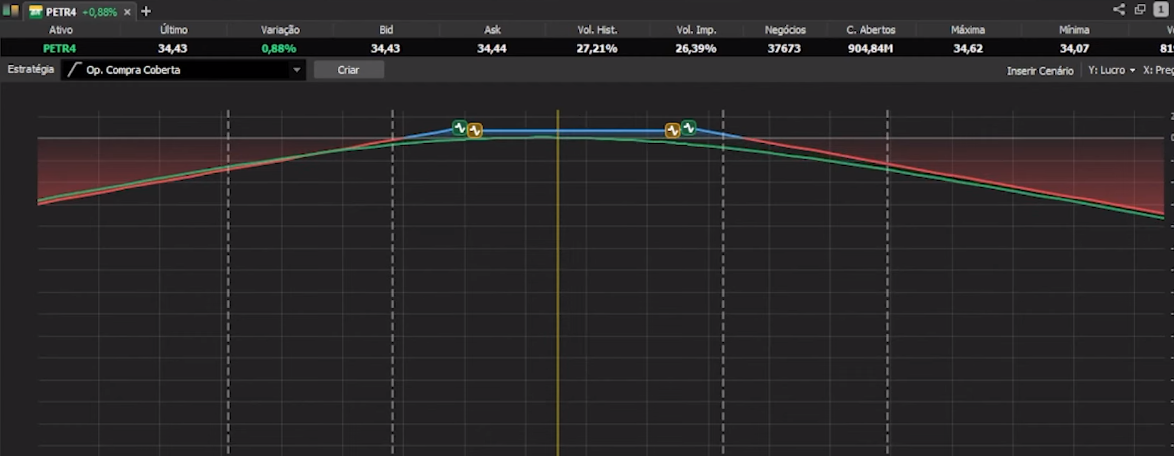

Vamos utilizar a Petrobrás para exemplificar essa operação.

Hoje, temos as ações da Petrobrás a R$ 34,42.

Vamos supor que eu queira fazer uma venda de CALL a R$ 36,58.

Para montar essa operação, vou receber R$ 36 de taxa.

Com parte dessa taxa, posso montar uma trava de alta cujo ganho máximo é R$ 20, com perda máxima de R$ 5.

Se o mercado ficar parado, eu vou perder R$ 5 de taxa.

Numa eventual alta do mercado, vou receber R$ 56 de taxa (R$ 36 do lançamento coberto e R$ 20 da trava de alta).

Se o mercado cair, eu tenho que comprar ações, aumentando minha exposição.

Nesse caso, podemos fazer um lançamento sintético (venda de PUT), buscando o strike cujo delta corresponde a 0,20.

Caso o mercado tenha uma alta acima dos R$ 36,58, eu vou receber taxa pelo lançamento coberta, pela trava de alta e pelo lançamento sintético, aumentando minha renda para R$ 105.

Porém, se o mercado cair abaixo dos R$ 32,83, eu teria que novamente comprar ações e aumentar a minha exposição.

Lançamento Sintético + Trava de Baixa

Caso o mercado caia, eu recebo taxa tanto pelo lançamento sintético quanto pela trava de baixa.

No fim, a nossa estrutura fica da seguinte forma:

Caso o mercado fique parado, eu recebo taxa em ambas as estruturas, totalizando R$ 68.

Se o mercado subir na ponta máxima da trava de alta, eu recebo R$ 93 pelo lançamento coberto e pela trava de alta.

Se o mercado cair na ponta máxima da trava de baixa, eu também recebo R$ 93 pelo lançamento sintético e pela trava de baixa.

É claro que você pode ter um receio de aumentar a sua exposição em caso de queda ou subida do mercado.

Mas uma das grandes vantagens dessa estrutura é que a sua probabilidade de ter que vender ou comprar ativo nas “caudas” da operação é muito baixa, pois o mercado dificilmente abre com gaps tão grandes.

Outra vantagem é que, conforme o tempo passa, o lucro gerado por ela aumenta muito.

Assim, caso aconteça uma movimentação de alta ou de baixa que me obrigue a encerrar a operação, eu consigo fazer no zero a zero ou até mesmo com um pequeno lucro, podendo repetir essa operação novamente.