Como reduzir o preço de uma ação em 50% ou mais com Iron Condor

Uma das aplicações que eu mais gosto do mercado de opções é a possibilidade de reduzir o preço de uma ação que temos em carteira.

Inclusive, já comentei algumas vezes sobre o caso da Ford, no qual eu consegui reduzir o preço médio do meu ativo em 50%.

Hoje eu vou falar sobre como utilizar o Iron Condor para diminuir o custo de aquisição das nossas ações e aumentar a rentabilidade da nossa carteira.

Como reduzir o preço de uma ação com Iron Condor

Venda de CALL + Trava de Baixa

Uma forma de gerar renda com o mercado de opções e, consequentemente, diminuir o custo de aquisição de uma ação é fazer a venda de CALL.

Porém, dependendo do cenário do mercado, algumas empresas podem ter uma alta no valor das suas ações.

Nesse caso, nossa melhor estratégia é montar uma trava de baixa para nos proteger contra uma eventual alta do mercado.

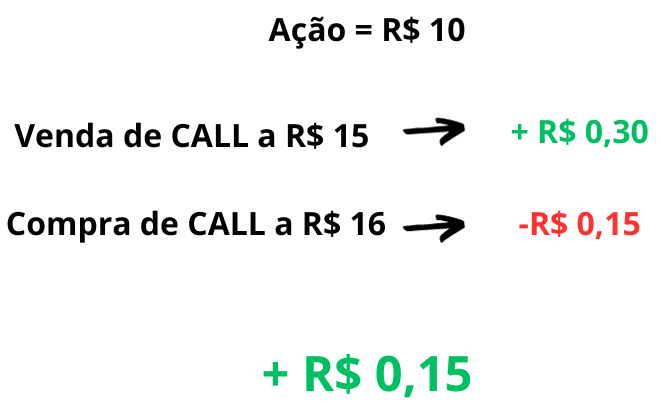

Suponha que o preço de uma ação está na casa dos R$ 10.

Eu posso fazer a venda de uma CALL no valor de R$ 15, recebendo para isso R$ 0,30 de taxa.

Porém, para evitar que eu tenha que vender a ação muito barato se o mercado subir, eu posso fazer a compra de uma CALL a R$16, pagando para isso uma taxa de R$ 0,15.

Eu abri mão de metade da minha taxa, porém protegi a minha operação em caso de uma alta do mercado.

Venda de PUT + Trava de Alta

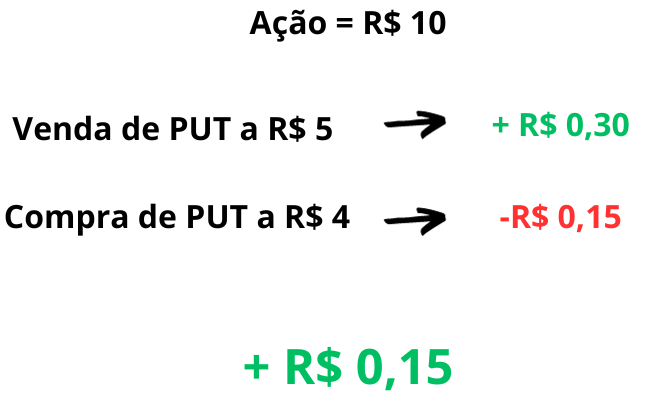

Uma segunda forma de diminuir o custo de aquisição de um ativo é através da geração de renda com venda de PUT.

Além disso, podemos montar também uma trava de alta para nos proteger contra uma eventual queda do mercado.

A estratégia ficaria da seguinte forma.

A combinação dessas duas estruturas é a estratégia que chamamos de Iron Condor.

No final, conseguimos a mesma geração de renda, com a vantagem de ter a proteção contra a alta e a queda do mercado.

O que acontece se o mercado ficar lateralizado?

Essa é a condição na qual o mercado se encontra na maior parte do tempo, graças à intervenção dos Market Makers.

Assim, o mercado oscila pouco, tendo uma leve alta ou uma leve baixa, mas logo corrigindo para um valor médio.

Se o mercado sobe um pouco, a operação de Venda de PUT com Trava de Alta acaba nos gerando uma rentabilidade de 80%.

Quando ele corrige e desce um pouco, a operação de Venda de CALL com Trava de Baixa nos gera a mesma rentabilidade quando encerramos a posição.

Como o mercado fica nessa pequena oscilação na maior parte do tempo, vamos gerando cada vez mais renda, e assim, diminuímos o custo de aquisição da nossa ação.

O que acontece se o mercado subir ou descer muito?

Caso o mercado oscile muito e atinja uma das extremidades (R$ 15 ou R$ 5), encerramos as nossas posições no zero a zero, ou no máximo como uma pequena perda que na próxima operação é recuperada.

Conclusão

Apesar de ser uma estrutura um pouco mais complexa, o Iron Condor é uma excelente estratégia para gerar renda com opções e, consequentemente, diminuir o custo de aquisição dos seus ativos.