Vale a pena montar a estratégia LEAPS?

A estratégia LEAPS, abreviação de Long-Term Equity Anticipation Securities, consiste na negociação de opções com vencimentos longos, acima de 1 ano.

Esse tipo de operação nos permite buscar ganhos que obteríamos ao negociar um ativo, com a vantagem de:

- Não precisar comprar ou vender uma ação

- Pagar um valor menor na operação

Hoje, vamos entender como funciona essa estratégia e se vale a pena executá-la, dependendo do cenário do mercado.

Premissas de Investimento

Antes de montar qualquer estratégia, precisamos sempre entender qual a nossa premissa de investimento.

Aqui na Invius, seguimos a linha de pensamento dos grandes investidores da área, que acompanha os ciclos de mercado para negociar os seus ativos.

Quando o mercado passa por um ciclo de pessimismo, o valuation dos ativos tende a cair, e é nesse momento que os compramos.

Quando o mercado se recupera e passa por um cicl0 de otimismo, o valuation tende a crescer, e aí sim vendemos os nossos ativos.

Vejamos alguns exemplos práticos.

A estratégia LEAPS para Petrobras

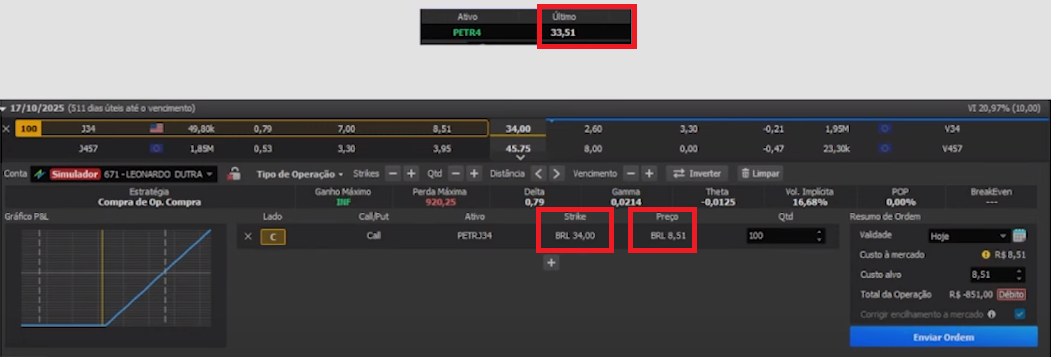

Atualmente a Petrobras está sendo cotada a R$ 33,51, com um valuation igual a 2,3 vezes o seu lucro/ação.

Essas condições sempre serão afetadas pelas condições socioeconômicas do mercado, como o preço do barril do Petróleo, a possibilidade de uma guerra, intervenção do governo, etc.

As estimativas mostram que, em 2 anos, o valor justo para a Petrobrás seria em torno de R$ 54.

Ao comprar uma CALL longa, com vencimento para 511 dias, eu pagaria uma taxa de R$ 8,51 pelo direito de comprar a ação a R$ 34.

Porém, a previsão é que nesse período, o opção chegue a valer R$20, o que me traria uma valorização de 235%.

Riscos e Cuidados com a estratégia LEAPS

Apesar da valorização esperada, precisamos lembrar que não é possível prever quando e como acontecem os ciclos de pessimismo e otimismo de mercado.

Como as opções possuem data de validade, pode ser que elas vençam antes de atingirmos o ciclo de otimismo no qual teríamos essa valorização.

E nesse caso, corremos o risco de perder o valor alocado na estratégia.

Lembrando que nosso custo de aquisição é o valor pago pelo ativo (R$ 34) mais a taxa que paguei para montar a operação (R$ 8,51), o que levaria o meu custo de aquisição a R$ 42,51.

A estratégia LEAPS para Paramount

Atualmente a Paramount está sendo cotada a US$ 11,78, com uma projeção para que em 830 dias o seu valor justo esteja entre US$ 30 e US$ 40.

Isso significa que para um lote de 100 ações, o meu custo de aquisição seria de US$ 1.178, com uma margem de garantia exigida de US$ 597,62.

Abaixo temos uma tabela com algumas simulações de opções para esse período.

| Tipo de Opção | Valor de Strike | Taxa | Custo de Aquisição | Valor Aportado | Risco |

| ITM | US$7,50 | US$ 6,45 | US$ 13,95 | US$ 645 | 6,45% |

| OTM | US$ 15 | US$ 3,15 | US$ 18,15 | US$ 315 | 3,15% |

| OTM | US$ 20 | US$ 2,08 | US$ 22,08 | US$ 208 | 2,08% |

Analisando a tabela, percebemos que para opções ITM não vale a pena executar a estratégia LEAPS pois, apesar do maior retorno que teríamos no cenário dos US$ 30 a 40, temos também:

- Maior risco

- Maior valor aportado

Para opções OTM, conseguimos diminuir o risco e o valor aportado quanto mais “‘fora do dinheiro” estiver a opção.

Porém, temos um aumento no seu custo de aquisição, com um menor retorno.

Conclusões

A estratégia LEAPS não deve ser utilizada para meios meramente especulativos, mas sim como uma forma de blindar o seu capital quando quiser investir em empresas com riscos maiores, mas que possuem um grande potencial de investimento.