Como usar a Trava Horizontal de Linha para Aumentar o Acerto de Operações Direcionais

Uma estratégia que eu utilizo bastante nas minhas operações direcionais é a Trava Horizontal de Linha.

Com ela conseguimos aumentar o acerto das nossas operações, ao mesmo tempo que diminuímos a chance de perda.

Como funciona a Trava Horizontal de Linha

A trava horizontal de linha é uma estratégia que utiliza duas opções do mesmo ativo, porém com vencimentos diferentes.

Isso acontece porque o valor das opções muda conforme o tempo passa e mais próximo do seu vencimento ela fica.

Por isso, montamos uma operação da seguinte forma:

- Compramos uma opção (CALL ou PUT) de vencimento mais longo

- Vendemos uma opção (CALL ou PUT) de vencimento mais curto

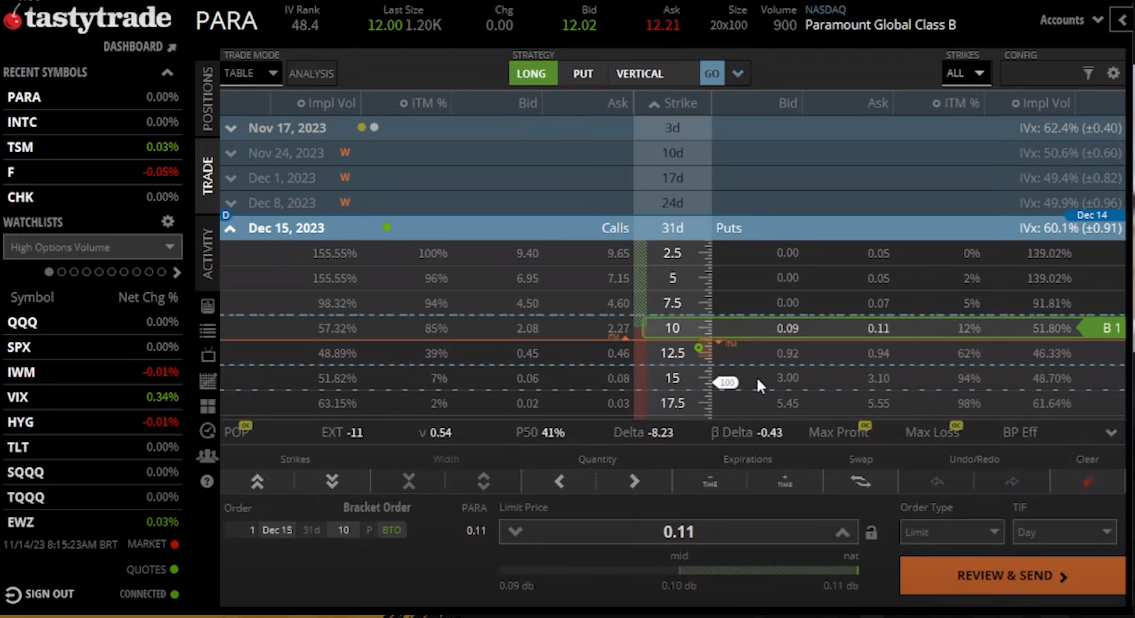

Exemplo de THL com PARA (Paramount)

Vamos supor que a Paramount atingiu a região de 1 desvio padrão de alta.

Vou fazer a compra de PUT com strike a US$ 10, pagando US$0.11 para 31 dias, apostando que o mercado vai voltar para o seu valor médio.

Faço então a venda de PUT com o mesmo strike (US$ 10), para 24 dias, recebendo US$ 0.06.

O custo da minha operação passa de US$ 0.11 para US$ 0.03.

A desvalorização da opção na venda de PUT é maior do que a desvalorização da compra de PUT, e o delta da minha operação é negativo.

Isso significa que se o mercado corrigir para a região de valor médio do ativo, vamos conseguir um bom ganho com a valorização da compra de PUT.

Além disso, passado o vencimento da opção mais curta (venda de PUT), a mesma acaba virando pó, e o custo médio da nossa compra de PUT fica em torno dos US$ 0.03.

Usos da Trava Horizontal de Linha

Como você deve ter notado, podemos fazer a compra de opções com vencimentos mais longos e ir vendendo opções com vencimentos mais curtos até abater o preço de compra do ativo.

Por isso, existem pessoas que usam essa estratégia para comprar ativos com custo zero e depois vender em um momento de valorização.

Porém, como gostamos de comprar ativos de empresas que queremos na nossa carteira, essa pode ser uma boa estratégia para diminuir o seu custo de aquisição de boas empresas a médio e longo prazo.