Como fazer o manejo da venda de PUT quando o mercado cai

Uma dúvida que aparece muito quando fazemos uma venda de PUT é como podemos proceder com o manejo dessa estratégia quando o mercado começa a cair.

Nesse cenário, nós temos que adquirir um ativo a um determinado valor em troca da taxa que recebemos lá atrás.

Por isso, quero te mostrar alguns cuidados que você pode tomar quando faz um lançamento sintético e como você pode fazer o seu manejo.

Venda de PUT

Muita gente quer montar um lançamento sintético sem correr o risco de ter que adquirir uma empresa caso o mercado caia.

E, de forma similar ao que eu comentei em um artigo anterior, se você não está disposto a aceitar esse risco, não monte essa estratégia.

Mas, se você está ciente que essa é uma situação que pode acontecer, você pode pular para a próxima etapa: analisar a empresa.

Aqui, eu não vou entrar em detalhes nessa análise porque temos muito material disponível que fala sobre esse assunto.

- Como escolher as melhores ações

- Como analisar empresas de maneira simples | 3 passos para qualquer análise

- Como analisar uma ação : 6 indicadores para ter maior retorno e menor risco

E existe uma razão pela qual temos tanto material falando sobre isso: você não deve jamais, em hipótese nenhuma, colocar qualquer empresa na sua carteira.

Se você está ciente que o risco de um lançamento sintético é ter que adquirir uma empresa e você fez a análise dessa empresa, então podemos finalmente montar a nossa estratégia.

Como me proteger em uma venda de PUT

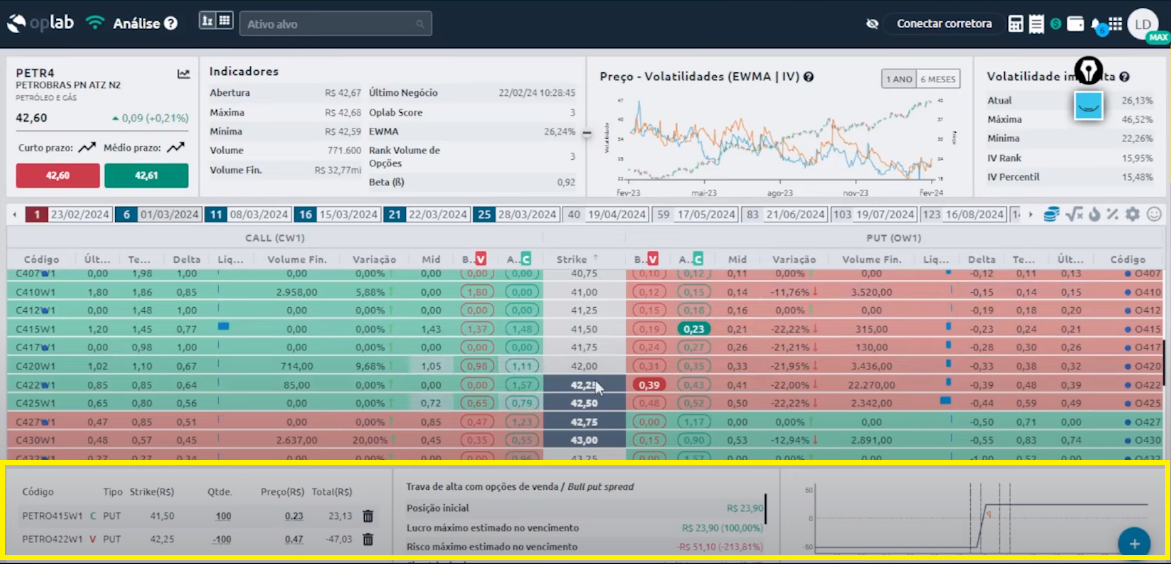

Vamos montar uma venda de PUT com PETR4 com strike de R$42,25.

Nesse caso, se o mercado cair abaixo desse valor, eu sou obrigado a adquirir o ativo por esse preço.

O que podemos fazer para nos proteger de uma eventual movimentação de queda é fazer uma compra de PUT por um strike menor, como R$41,50, por exemplo.

Fonte: OpLab

Você deve estar se perguntando: mas Leo, isso não é uma trava de alta?

Sim, essa estratégia nada mais é do que uma trava de alta.

E nesse caso, vamos utilizá-la para nos proteger contra uma eventual queda brusca do mercado.

Esse cenário pode acontecer quando estamos passando por uma crise, por exemplo, que pode fazer o valor do ativo cair muito.

Nesse caso, quando somos exercidos, ganhamos não só a taxa da venda de PUT como também nos beneficiamos pelo exercício da compra de PUT, com o valor extrínseco da opção.

Dá uma olhada.

Vamos supor que tivemos uma greve de caminhoneiros e o valor do ativo foi para R$31,50.

Quando eu montei a estratégia, eu recebi R$24 em troca da obrigação de comprar o ativo a R$42,35.

Isso significa que, o meu custo médio de aquisição do ativo foi, no final, de R$42,01.

Mas se o mercado está em R$31,50, minha PUT da operação de compra vale pelo menos R$10.

Ou seja, o meu custo médio cai mais um pouco, chegando a R$32,01.

Assim, uma das opções que teríamos seria fazer um lançamento coberto protegido.

Porém, é importante lembrar que no lançamento coberto protegido, você tem que pagar uma taxa, o que faria com que o seu rendimento caísse um pouco.

Esse tipo de estratégia nós usamos quando ainda vamos montar a venda de PUT.

Mas o que fazemos quando lançamento sintético já foi montado?

Manejo da venda de PUT

Quando montamos uma venda de PUT sem proteção e o mercado começa cair, temos algumas estratégias que podemos seguir.

Uma delas é fazer uma Trava Horizontal de Linha, que inclusive foi assunto do nosso artigo anterior.

Outra opção seria fazer a compra de opções longas, estratégia que funciona muito bem no mercado americano.

Porém, eu vou mostrar como você pode fazer o manejo da venda de PUT fazendo rolagem de vencimento e de strike.

Vamos supor que o preço do ativo está em R$42,55 e você vendeu uma PUT a R$41,50.

Caso o mercado comece a cair, você pode fazer o que chamamos de rolagem OUT e DOWN.

Nela, você recompra essa opção para o próximo vencimento, no mesmo valor no qual o ativo está sendo negociado.

Se o mercado continuar caindo, você pode ir repetindo essa estratégia enquanto a sua operação estiver com crédito.

A partir do momento que a rolagem OUT DOWN não te gera mais crédito, nós começamos a fazer a rolagem na linha do dinheiro (ATM).

Vai chegar um momento que essa operação também não terá mais rendimento.

Nesse caso, eu recomendo que você assuma a compra do ativo no valor de strike acordado na venda de PUT.

Em seguida, você pode vender 10% das suas ações e utilizar esse valor para comprar CALLs de vencimento mais longo, enquanto faz venda de CALL com vencimentos mais curtos.

Dessa forma, você ganha com a passagem do tempo, aproveitando o upside do mercado, e tem o direito de comprar o ativo lá na frente pelo mesmo valor que o venderia.