Como usar a compra de CALL para ter ganhos exponenciais

Nós falamos bastante sobre estratégias como venda de PUT ou venda de CALL para rentabilizar a nossa carteira no curto prazo.

Essas são estratégias clássicas, utilizadas por investidores de todos os níveis de expertise e todos os perfis.

Porém, hoje eu quero mostrar como você pode utilizar a compra de CALL para adicionar ganhos exponenciais aos seus investimentos sem aumentar a sua exposição ao risco.

Essa é uma estratégia que utilizamos bastante em ativos cuja volatilidade implícita é menor, o que acaba conferindo a eles uma menor rentabilidade nas estratégias mais comuns.

Conceitos do mercado de opções

As opções são uma ferramenta disponível na bolsa de valores que podem ajudar o investidor a melhorar a rentabilidade de sua carteira e, ainda, protegê-la contra eventuais quedas.

Elas estão dentro de uma classe de ativos chamada derivativos. Isso significa que as opções derivam de algum outro ativo existente no mercado.

Logo, estão atreladas a ele e não podem existir sozinhas.

As opções funcionam como contratos que viabilizam a possibilidade de negociar um ativo em uma data futura (vencimento) por um preço previamente determinado (strike).

Como todo contrato, a negociação de opções é feita mediante a um acordo estabelecido entre duas partes.

Ao comprar uma opção, você se torna o titular da opção.

Portanto, o titular é quem paga por aquele contrato e adquire um direito (seja de compra ou de venda).

Mas, se alguém comprou aquele contrato, alguém necessariamente precisa estar vendendo-o no mercado.

Esse seria o lançador.

Nas opções de compra, também chamadas de CALL, funciona assim:

- O titular de uma CALL – ou seja a pessoa que comprou a opção de compra – tem o DIREITO de comprar o ativo-objeto.

- Já o lançador dessa CALL – a pessoa que está vendendo a opção de compra – tem a OBRIGAÇÃO de vender o ativo-objeto.

Nas opções de venda, chamadas de PUT, funciona de forma contrária:

- O titular de uma PUT – ou seja a pessoa que comprou a opção de venda – tem o DIREITO de vender o ativo-objeto.

- Já o lançador dessa PUT – a pessoa que está vendendo a opção de venda – tem a OBRIGAÇÃO de comprar o ativo-objeto.

Ciclos de mercado

Assim como em qualquer outra ferramenta do mercado financeiro, as opções se comportam em ciclos de otimismo e ciclos de pessimismo.

A partir de uma análise dos dados históricos e projeções futuras de um ativo, conseguimos entender se uma empresa está sendo negociada abaixo ou acima do seu preço justo.

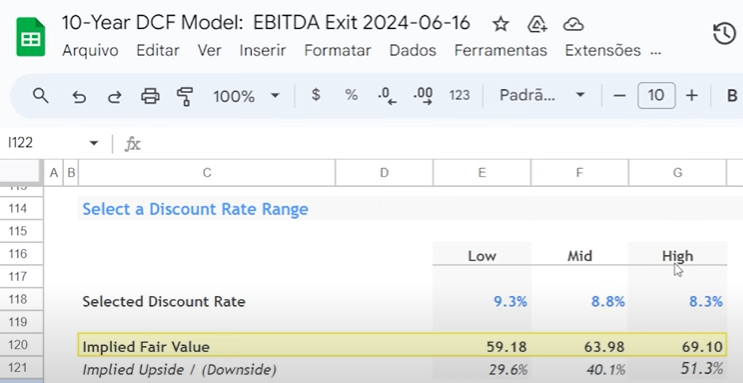

Vamos pegar a CSCO como exemplo, que hoje é negociada a US$ 45,68.

Analisando 3 cenários possíveis (pessimista, provável e otimista), temos os seguintes preços justos:

Fonte: Invius Research

Mesmo considerando o cenário pessimista, hoje essa ação está sendo negociada abaixo do seu preço justo, com uma expectativa de ganho de no mínimo 29,6%.

Como se trata se uma ótima empresa, com ótimos indicadores e que está sendo negociada abaixo do seu preço justo, poderíamos fazer a compra de um lote de 100 ações, gastando para isso US$ 4568.

Porém, existe uma forma de fazer essa compra adicionando ganhos exponenciais a nossa operação.

Compra de CALL com CSCO

Uma forma de fazer isso é efetuando a compra de uma CALL longa, com vencimento para o começo de 2025.

Fonte: TastyTrade

Em um primeiro momento, o meu custo de aquisição por ação passaria dos US$45 para os US$49.

Mas, precisamos levar em consideração os ciclos de mercado.

Se o ativo subir para o cenário mais pessimista de preço justo, chegando aos US$59, nossa opção comprada passa de US$3,55 para US$14 (diferença entre US$59 e US$45).

O fluxo de caixa ficaria da seguinte forma:

- Gastei US$ 4568 para comprar o lote com 100 ações

- Gastei US$ 355 para comprar o lote com 100 opções

- Posso vender minhas opções com o valor atualizado, ganhando US$1400.

Isso resultado em um valor gasto de US$3523, fazendo com que o meu custo de aquisição efetivo das ações tenha sido US$35,23.

O ganho que antes seria de apenas 29% passa a ser de 65%!

E se o mercado não subir?

Caso o mercado não suba, o seu custo de aquisição temporário ainda seria de US$49, o que representa ainda um ganho de 20%.

Quando montamos esse tipo de estratégia sem saber se o mercado vai subir ou não, estamos arriscando um ganho de 9% (29% se ele subir menos 20% se ele se mantiver estável) por uma possibilidade de ganho de 65% (caso ele suba).

É um risco que estamos dispostos a tomar, visto que, quando trabalhamos com bons ativos, o nosso risco de perda permanente é uma boa empresa falir.

Ou seja, bem pequeno.