Como analisar empresas de maneira simples | 3 passos para qualquer análise

Muitas pessoas resolvem comprar ações na bolsa de valores, mas esquecem de um pequeno detalhe: Que aquilo são empresas.

Normalmente elas sequer olham as características, os resultados, a sazonalidade do setor, a performance ou mesmo o principal: Os riscos.

Não é incomum alguém comprar uma ação só porque ela valorizou demais e acredita que vai continuar valorizando.

Mas isso pode ser a pior forma de se investir, porque quando o mercado cai, ela também não sabe o porquê da queda ou mesmo o porquê de ter comprado aquele ativo.

Resultado final: Sai da ação com prejuízo e fala que bolsa de valores não é para ela ou que é apenas um jogo.

Mas a verdade é que analisar uma ação não precisa ser nada complexo.

Basta olhar os números certos e entender o contexto.

Contra números não há argumentos e eles vão contar toda a história e situação de uma empresa.

O que faz uma empresa subir e valorizar muito?

Expectativa de lucro futuro!

Exatamente isso! As pessoas vão aportar seu dinheiro naquilo que pode trazer cada vez mais lucros com a passagem do tempo, então se olharmos para o histórico da empresa, conseguimos entender esse cenário e até fazer uma projeção.

Então o primeiro passo de uma boa análise é ver a performance do ativo.

Primeiro perguntamos “O que?” e depois “por que?”.

Vamos lá! O que olhamos na performance de uma empresa?

- Lucro líquido é consistente?

- Lucro líquido é crescente?

- A empresa tem um retorno sobre o patrimônio líquido (ROE) acima da taxa de juros?

- O patrimônio líquido da empresa é crescente?

Para cada “sim” nas perguntas anteriores, é um ponto positivo.

Para cada “não”, é importante perguntar “por que”? E aí vamos conseguir entender o contexto no histórico da empresa.

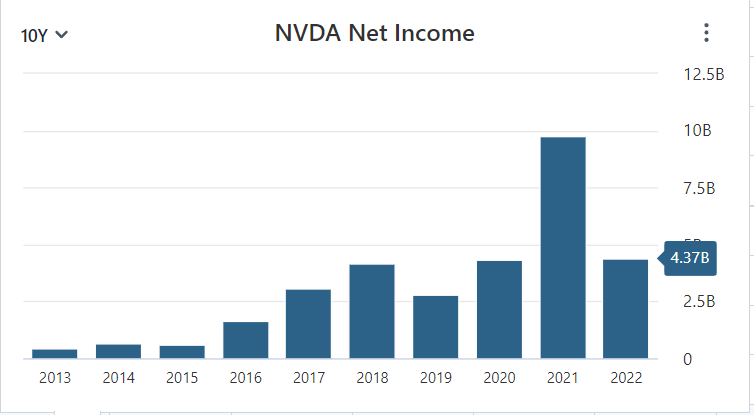

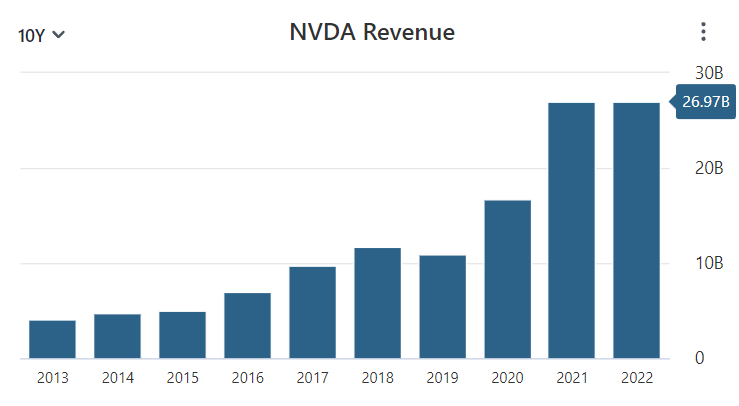

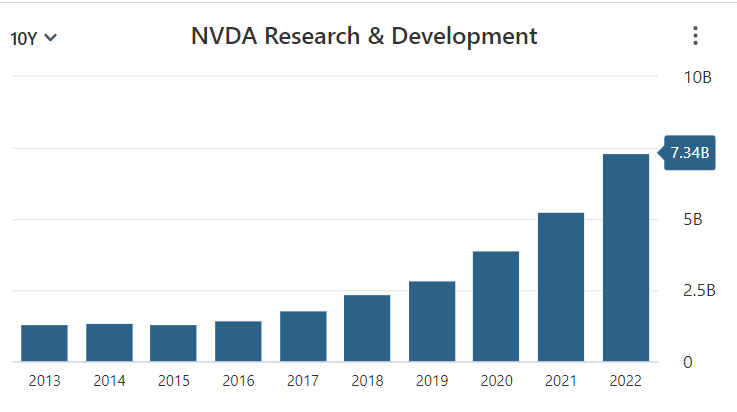

Veja um exemplo com as ações da NVIDIA:

Lucro líquido é consistente? Sim.

É crescente? Não! Por que?

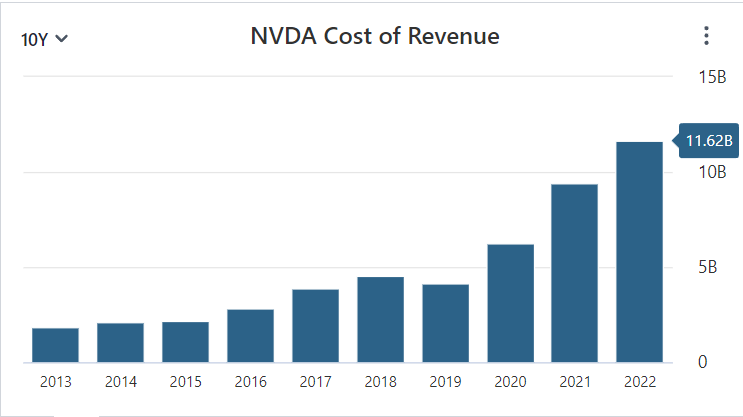

A receita está crescendo.

Mas o custo com vendas e o custo com pesquisa e desenvolvimento está comprometendo parte dessa receita:

Tudo isso poderá ser encontrado no demonstrativo de resultados da empresa, que pode ser encontrado no site da mesma ou em plataformas que já nos dão tudo isso, como a Investing.com.

Para cada tópico desse vou repetir o processo de “o que” e “por que”.

No caso do patrimônio líquido da companhia, basta puxar os dados do balanço patrimonial.

Mas é importante enfatizar que nem tudo é performance. A empresa pode ter um desempenho formidável às custas de um aumento de risco absurdo.

Já vimos diversas empresas girarem assim e, lá na frente, a bomba estourou ocasionando a quebra da companhia.

E o risco é justamente isso: Probabilidade de se ter uma perda permanente do capital no futuro.

E o que causa essa quebra da empresa? Incapacidade de pagar suas obrigações, despesas e dívidas.

E para isso entramos no nosso segundo passo, que é a análise de risco de uma companhia.

Dentro disso, vamos nos perguntar algumas coisas.

- A empresa tem caixa ou geração de caixa suficiente para pagar as obrigações de curto prazo?

- A empresa tem caixa ou geração de caixa para pagar suas dívidas?

Essas são as duas perguntas fundamentais e aqui é importante olhar o porquê das coisas também.

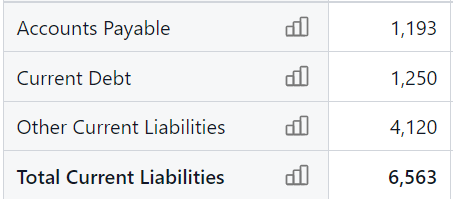

Vamos ao exemplo de NVIDIA novamente:

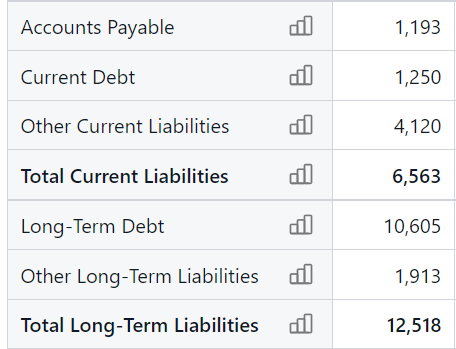

No balanço patrimonial, na parte de passivos circulantes, consigo ver as obrigações de curto prazo da empresa:

Pouco mais de $1 bi de contas a pagar.

Pouco mais de $1.2 bi de dívidas de curto prazo.

E esses são os principais e fazemos aqui a primeira pergunta: A empresa tem caixa ou geração de caixa suficiente para pagar as obrigações de curto prazo?

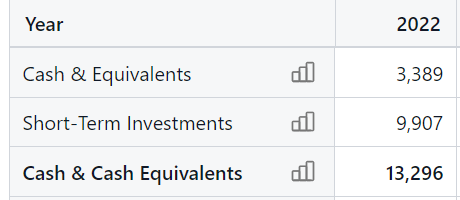

Na parte de ativos circulantes, consigo ver o que a empresa tem de caixa e equivalentes:

Pouco mais de $13 bi de caixa e equivalentes… Suficiente para pagar todas as obrigações de curto prazo com folga.

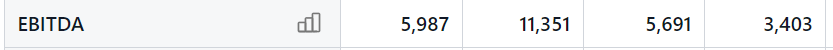

Nos resultados da empresa, vou olhar o EBITDA da companhia, que é a geração de caixa dela:

Vemos que ela teve quase $6 bi de geração de caixa no último ano, o que seria suficiente para pagar as obrigações de curto prazo também. Talvez tenha que usar um pouco da disponibilidade de caixa para isso.

Para ver a alavancagem da empresa o quanto ela tem de dívidas sobre sua capacidade de pagamento, vamos fazer o seguinte:

Pegar o EBITDA e dividir por todas as suas dívidas.

O total de dívidas é de quase $12 bi e o EBITDA é de quase $6 bi.

Então ele me diz que com, aproximadamente, dois anos de geração de caixa e sem precisar mexer nas disponibilidades atuais, a empresa quitaria todas as suas dívidas.

E se formos olhar a composição dessa dívida, vemos que praticamente 90% dessas dívidas são de longo prazo.

Então a alavancagem da empresa é baixa e o risco é baixo também.

Mas e agora?

A empresa tem boa performance e tem baixo risco. Vale a pena comprar?

Depende…

Imagina que um amigo seu te chamou para ser sócio do negócio dele, que é uma empresa de logística.

Daí sabendo disso que você aprendeu, você pede para olhar os demonstrativos de resultados e o balanço patrimonial para avaliar a performance e o risco.

Analisando os dados, você vê que tem uma altíssima performance e um risco bem baixo. Então você fala: Ok! Quero ser sócio. Por quanto você me vende 50% da empresa?

E daí ele te fala: R$ 1.000.000

Só que você vê que o lucro da empresa é de R$ 100.000 por ano.

Ou seja, como agora serão duas cotas da empresa, 50% seu e 50% dele, seria um lucro líquido de R$50.000 por cota.

Então isso daria um lucro líquido para você de 5% ao ano.

É bom? Depende!

Se o lucro líquido da empresa cresce 10% ao ano, em 5 anos você teria um lucro líquido por cota de R$80.525 ou 8,05% ao ano.

Então você vê que o negócio estaria dando um lucro líquido menor que o da renda fixa com um risco bem maior e um potencial de crescimento baixo.

Esse número é chamado de Earning Yield, que é o lucro que sobra para o acionista pelo preço que ele pagou na empresa, que deveria ser maior que a taxa base de juros por causa do risco que está tomando ou com um potencial de crescimento para ser bem maior que a taxa base de juros.

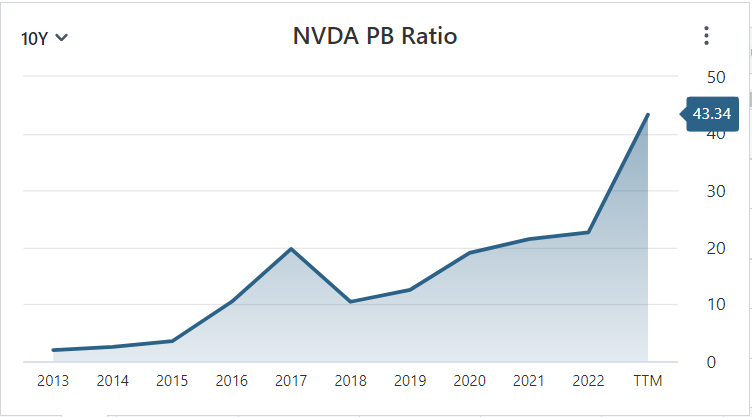

No caso das ações, além do earning yield, temos os indicadores de preço da empresa, que me dizem por quanto elas foram negociadas em fases de super otimismo do mercado e fases de super pessimismo.

Um deles é o Preço/Valor patrimonial por ação.

No caso da NVIDIA, não vimos crescimento do lucro líquido e, além disso, a empresa tem um earning yield de 0,45%.

Concorda comigo que esse número é uma porcaria e a empresa precisaria multiplicar em muitos dígitos o seu lucro líquido para justificar o preço que está pagando?

Se você for olhar o indicador de preço/valor patrimonial da ação, nos mostra que estaria pagando 43,34x o valor do seu patrimônio líquido.

Esse valor é o maior dos últimos 10 anos, sugerindo que a empresa está sendo negociada em fase de super otimismo, o que deixa os preços incoerentes.

Quando a empresa está sobrevalorizada, gostaria de vender as ações que tivesse e não comprá-las.

Mas, há as fases de super pessimismo, onde ótimas empresas podem estar sendo negociadas a preço de banana.

Aí sim vale a pena comprar esses ativos.

Então essas são as perguntas que você tem que fazer:

- A empresa me daria um bom lucro pelo preço que estou pagando hoje?

- O crescimento do lucro justifica o earning yield que estou pegando agora?

- A ação está sendo negociada com pessimismo ou otimismo?

Isso será importante para evitar entrar em boas empresas fazendo um mau negócio.

Se você quer aprender mais como fazer essa análise de companhias, vou deixar aqui o link para o meu livro: “Renda em dólar: Como fazer fortuna investindo nos EUA”.

Lá eu ensino detalhadamente sobre como fazer essas análises para você não acabar entrando em furada e conseguir performar a sua carteira acima da média.

Agora me fala aí: Você já fazia essas análises ou não tinha ideia de como fazer?