Como analisar os contratos em aberto das opções

Entender como funcionam os contratos em aberto das opções é muito importante para quem trabalha com o mercado de ativos.

Essa análise é importante porque ajuda a determinar a dinâmica dos preços dos ativos, e onde ficam as suas barreiras de alta e de baixa.

Contratos em Aberto das Opções

As opções nada mais são do que contratos firmados entre duas partes (comprador e vendedor) que garantem o direito e a obrigação de comprar e vender ativos na bolsa de valores.

Ou seja, cada vez que montamos uma operação com opções (uma venda de CALL, por exemplo), um novo contrato é criado no mercado.

Quando encerramos essa posição, esse contrato é fechado.

Então, os contratos em aberto das opções nada mais são do que essas posições com opções que estão abertas, ou seja, sendo negociadas no momento.

Por que é importante analisar os contratos em aberto das opções?

A melhor forma de explicar a importância dos contratos em aberto das opções é utilizando um exemplo prático.

Vamos supor que você quer vender 1000 opções. Em contrapartida, existe alguém que irá comprar 1000 opções.

Geralmente esse papel é exercido pelos Market Makers, que como você deve se lembrar, são instituições responsáveis por garantir liquidez para os contratos negociados.

Eles são obrigados a comprar ou vender opções.

Porém, como eles já estão recebendo dinheiro para fazer essas negociações, eles não querem se expor ao risco do mercado.

Por isso, eles trabalham de forma a ficarem sempre “headados” no final das operações (não ganham e nem perdem com a oscilação do mercado).

Pois bem, uma das variáveis gregas que analisamos quando trabalhamos com opções é o delta, que nos mostra quanto uma opção valoriza ou desvaloriza em relação ao ativo.

Um delta de 0,50 nos diz que, se a ação subir R$ 1, a opção valoriza R$ 0,50. Caso a ação caia R$ 1, a opção desvaloriza R$ 0,50.

Como o Market Maker quer ficar no zero a zero no final da operação, ele compra 500 ações na bolsa (delta x opções compradas).

Se o mercado subir, ele ganha R$ 500 nas opções e perde R$ 500 nas ações, ficando no zero a zero.

Se o mercado cair, ele perde R$ 500 nas opções e ganhar R$ 500 nas ações, ficando novamente zerado.

Porém, esse valor de delta não é estático, ou seja, ele varia de acordo com uma outra variável grega: o gamma exposure.

O gamma exposure avalia a liquidez das opções, isto é, a probabilidade dos Market Makers movimentarem o mercado.

Relação Delta vs. Gamma

Suponha que temos um gamma de 0,30 na nossa situação anterior, na qual o delta é 0,50.

Se o mercado subir R$ 1, o delta vai variar de 0,50 para 0,80 (delta + gamma).

Se o mercado cair R$ 1, o delta vai variar de 0,50 para 0,20 (delta – gamma).

Isso significa que os Market Makers precisam fazer ajustes em suas posições conforme a variação desses indicadores.

Quando nos aproximamos do vencimento das opções, essa variação acaba sendo ainda mais sensível.

Por isso, os Market Makers atuam de forma ainda mais forte, fazendo com que o mercado tenda a lateralizar nesses momentos.

Mas para quê serve essa análise de contratos em aberto das opções?

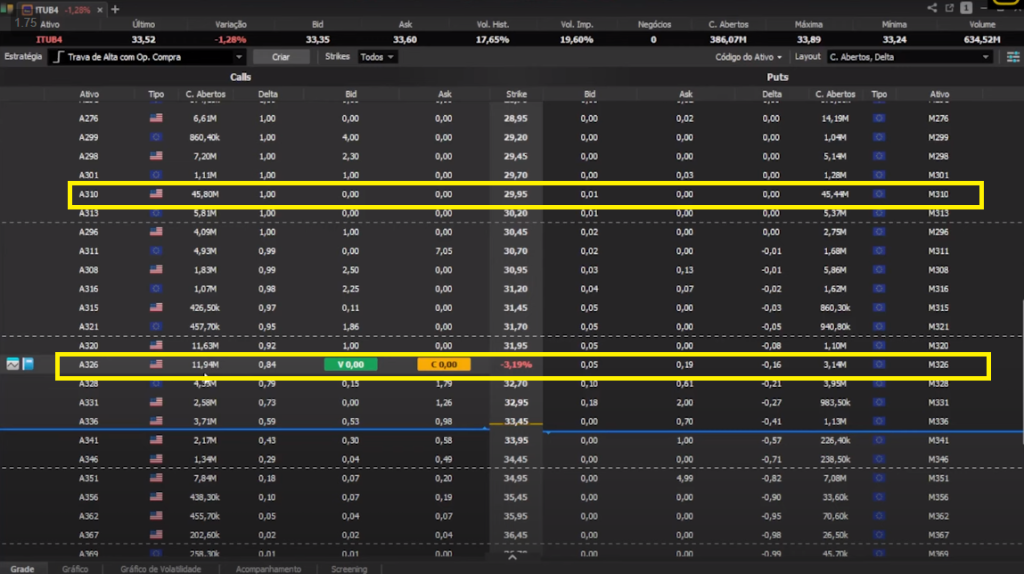

Quando fazemos essa análise, percebemos que em determinados valores, temos mais contratos em aberto das opções.

Nesse caso, esses valores são as barreiras de preço de um ativo.

É importante observar que vem sempre esses valores serão iguais para as opções de venda e de compra.

Por isso, você pode fazer a análise separada por tipo de opção quando for consultar uma plataforma, buscando sempre os maiores valores de contratos em aberto das opções.