Como analisar uma ação : 6 indicadores para ter maior retorno e menor risco

Quanto vou ganhar?

Qual será a minha rentabilidade?

Talvez essa seja uma das perguntas que mais recebo.

A verdade é que a maior parte das pessoas estão preocupadas somente com performance e com o quanto elas vão ganhar.

Mas nisso, se esquecem do detalhe mais importante: Qual é o risco.

No início de 2023, a Silicon Valley Bank encerrou suas atividades e quebrou.

Era uma empresa com excelente performance, lucros altíssimos e crescentes.

Mas ela tinha em suas mãos uma verdadeira bomba relógio.

E quem somente olhou para a rentabilidade do ativo, ficou com essa bomba em mãos, que no final de tudo, explodiu.

Como não cair nessas ciladas?

Como analisar o risco de uma empresa e seu potencial retorno?

Hoje vou te mostrar os 6 principais indicadores que olho para ter o maior lucro possível com menor risco.

A primeira coisa que temos de nos questionar é: O que é risco?

Alguns vão falar que risco é medido pela volatilidade do mercado, mas a verdade é que ninguém tá nem aí para a volatilidade.

As pessoas querem saber se elas vão ganhar dinheiro ou não.

Além disso, a volatilidade pode nos dizer que uma empresa que está prestes a falir tem um menor grau de risco que outras empresas muito mais sólidas ou mesmo alguns títulos de renda fixa.

Segundo Howard Marks, risco é a probabilidade de se ter uma perda permanente do capital, que acontece quando uma empresa quebra ou quando o governo dá calote sobre algum título público.

Mas, como estamos falando de empresas, vamos nos ater a elas.

A segunda pergunta que fica é: O que faz uma empresa quebrar?

Oras… Se a empresa não tiver lucro nenhum mas também não tiver nenhuma obrigação a pagar, não correrá o risco dessa empresa quebrar.

Obviamente que também não trará resultado nenhum, mas o principal motor de quebra de uma empresa é a sua incapacidade de pagar suas obrigações.

Então aqui vamos ao nosso primeiro indicador da lista para analisar o risco de uma empresa:

1- Liquidez imediata

Esse é um indicador que me fala se a empresa tem capacidade de pagar as suas contas de curto prazo com o que ela tem de disponibilidade imediata.

Ou seja, ela vai pegar os valores de caixa e investimentos de curto prazo e dividir pelo passivo circulante, que são as obrigações de curto prazo da empresa.

Dessa forma, conseguimos ver se a empresa em um cenário emergencial ou na redução da sua geração de caixa, teria capacidade de pagar todos os seus compromissos de curto prazo.

Caso não tenha, ela terá que ter uma capacidade de geração de caixa que cubra essas obrigações de curto prazo.

E, se essa capacidade for insuficiente, provavelmente ela terá de rolar as suas dívidas, tomando mais empréstimos e criando uma bola de neve.

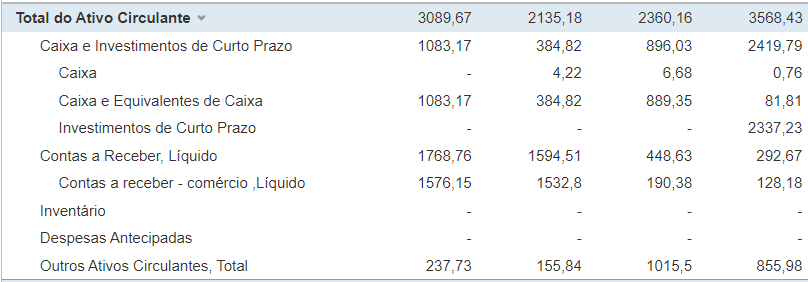

Para ver isso, basta acessar o balanço patrimonial da empresa.

O caixa estará nos ativos circulantes.

Nesse exemplo usei as ações da Taesa, que tem Caixa e Equivalentes de Caixa de pouco mais de R$1 bilhão e 83 milhões de reais.

No passivo circulante, que são as obrigações, despesas e dívidas de curto prazo, vemos o seguinte que o passivo circulante total da empresa é de R$1 bilhão e 23 milhões de reais.

Ou seja, a empresa tem disponibilidade imediata o suficiente para cumprir com suas obrigações de curto prazo.

Isso já é um bom sinal.

Pode ser que tenham empresas que não tenham liquidez imediata e, para serem saudáveis, terão de ter a capacidade de geração de caixa acima desse valor.

Então o nosso próximo indicador da lista é:

2- Dívida líquida/Ebitda

Esse indicador pega todas as dívidas da empresa, subtrai do seu caixa disponível e divide pelo EBITDA, que são os lucros antes dos juros, impostos, depreciações e amortizações.

Aqui consigo ver em quanto tempo de geração de caixa essa empresa precisaria para quitar todas as suas dívidas.

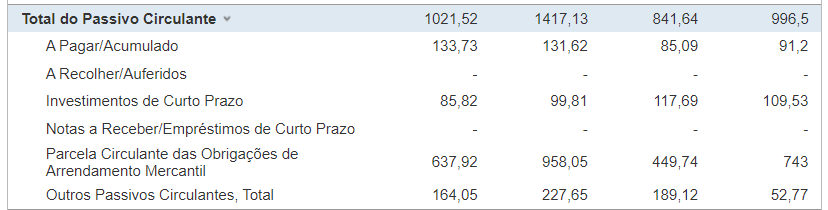

As dívidas estão contabilizadas no passivo circulante da empresa:

Nesse caso totaliza 7 bilhões 564 milhões de reais.

Se descontar esse valor do caixa da empresa, teremos a dívida líquida, que é 6 bilhões 481 milhões de reais.

O EBITDA da empresa pode ser puxado pela demonstração de resultados, que é de 1 bilhão 750 milhões.

Então ela tem uma dívida líquida/ebitda de 3,70.

Ou seja, em 3 anos e 8 meses de geração de caixa conseguiria pagar todas as suas dívidas.

O mais interessante de se observar aqui é que a maior parte das dívidas da Taesa são de longo prazo, que é acima de 5 anos.

Então ela teria uma geração de caixa mais folgada para cumprir com as dívidas de longo prazo.

É importante observar também, que a geração de caixa da empresa paga as obrigações de curto prazo, que é o passivo circulante, com folga.

Esses dois indicadores já trazem segurança para aportar na empresa, pois sabemos que dificilmente uma bomba vai estourar por falta de capacidade de cumprir com seus compromissos de curto e longo prazo.

A não ser que tenha fraudes contábeis, o que pode acontecer também, mas é uma situação mais remota e não está sob nosso controle.

Guia Do Iniciante em Opções

Ok Leo! O risco da empresa é aceitável. Posso comprar?

Calma!

A empresa vai te trazer lucro? Senão é melhor colocar o seu dinheiro na renda fixa.

Então preciso saber duas coisas: Se a empresa tem uma boa performance e se o preço que estou pagando por ela é condizente.

Então, vem o próximo indicador da lista que é:

3- CAGR 5 anos

Quanto a empresa está crescendo o seu lucro líquido ao ano nos últimos 5 anos?

Algumas plataformas nos dão esta informação de forma mais fácil.

Eu puxei pelo Status Invest e lá me mostra que a Taesa está com crescimento de seu lucro líquido em 18,45% ao ano, o que é muito bom visto que o crescimento é bem mais que a inflação.

Mas é importante avaliar se a empresa consegue remunerar bem o seu capital, então o outro indicador da lista é:

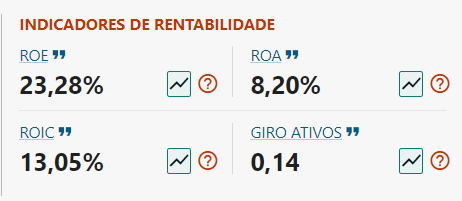

4- ROE

Esse indicador é o Retorno sobre Patrimônio líquido que me mostra o quanto a empresa consegue de rendimento em cima do patrimônio líquido dela.

Imagina que você tem R$100.000 de patrimônio investido.

Se o seu ROE for de 5% é melhor você vender tudo e aportar na renda fixa.

O ROE da Taesa é de 23,28%.

Ou seja, ela consegue um retorno quase duas vezes maior que o da renda fixa em cima do seu patrimônio.

Então posso comprar?

Calma!!

Qual é o retorno que você tem pagando o preço que a ação está hoje?

É aí que entra o nosso outro indicador para avaliar se compensa entrar agora.

Tem um capital investido de mais de R$500 mil ou uma capacidade de aporte mensal de R$10 mil?

Agende uma sessão individual de consultoria comigo e entenda se o seu portfólio de investimentos está operando no seu maior potencial.

AGENDAR SESSÃO5 – Earning Yield

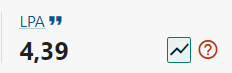

Esse indicador me mostra qual é o lucro que eu vou ter pagando o valor que ela está hoje.

Então tenho que pegar o Lucro por Ação (LPA) e dividir pelo preço da ação.

Um earning yield de 8,64%.

Abaixo da renda fixa, mas se considerarmos que esse lucro está crescendo, em média, 18% ao ano, em 10 anos teríamos um lucro de 60% ao ano pelo valor que pagamos hoje.

Atrativo? Talvez.

Preciso ver se a empresa está sendo negociada com otimismo ou pessimismo e para isso vem o nosso último indicador que é…

6 – P/VP histórico

O P/VP pega o preço da ação e divide pelo valor patrimonial por ação.

A empresa tem um valor patrimonial por ação de R$18,84.

Ou seja, se ela encerrasse a sua operação, vendesse todos os seus ativos e pagasse suas dívidas e obrigações, sobraria R$18,84 para cada acionista.

Mas ela está sendo negociada por R$37,93.

2 vezes o seu valor patrimonial por ação.

Sabemos que a economia e os mercados funcionam em ciclos.

Ora está super otimista sobrevalorizando os ativos e ora está super pessimista subvalorizando os ativos.

O que quero ver é em qual ciclo essa empresa está, pois quero pagar o mais barato possível nela e por isso preciso olhar o histórico de P/VP da empresa.

E, nesse caso, ela está próxima as suas máximas de P/VP, nos falando que o mercado está otimista demais com a ação.

Podemos usar o mercado de opções para reduzir o nosso preço e deixá-la barata artificialmente, assim como fazem os grandes investidores.

Ou mesmo nos obrigar a comprar a ação a um preço muito menor, caso ela caia e receber dinheiro por isso usando as opções.

De qualquer forma, eu preferiria pegar um ciclo de pessimismo e comprar com desconto, mas ficaria vendendo opções de venda recebendo dinheiro pela obrigação de comprá-la quando cair.

Você compraria essa empresa ou não?

Como Gerar Renda Semanal em Dólar

Bom… Basicamente esses são os 6 indicadores que olho para analisar o risco de uma empresa, a sua performance e o seu preço.

Fazendo essa análise pode ter certeza que você vai evitar de entrar em furadas e melhorar muito a sua rentabilidade.