Como conseguir uma renda dupla com Straddle Vendido

O straddle vendido é uma estratégia que consiste na venda de PUT e CALL OTM.

Apesar de ser uma estrutura que pode te gerar uma renda até duas vezes maior, é preciso tomar alguns cuidados antes de montá-la.

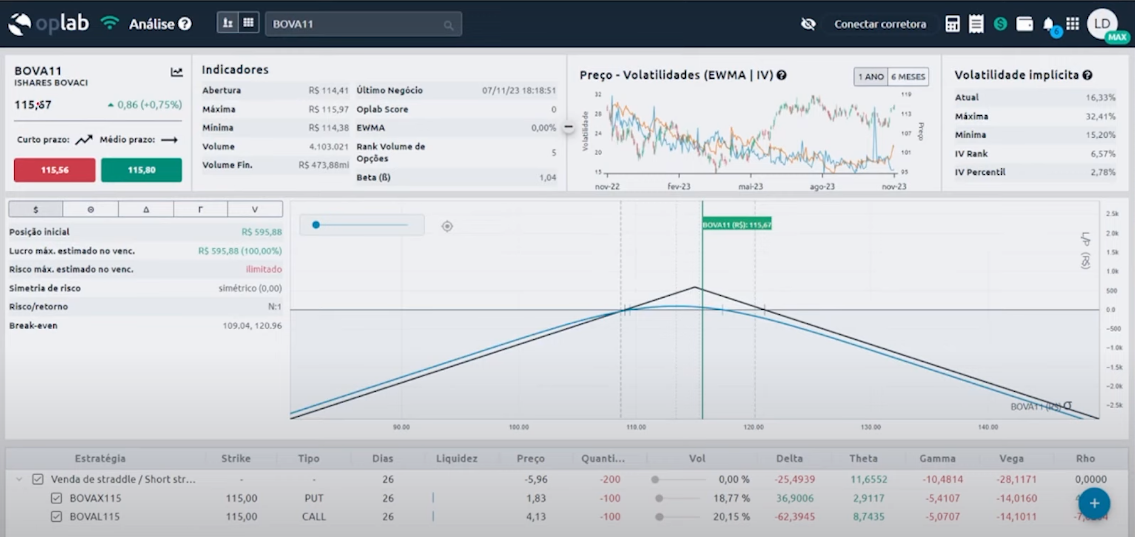

Straddle vendido com BOVA11

O BOVA11 atualmente está cotado a R$ 115,67.

Vamos fazer então a venda de PUT e de CALL com strike igual a R$ 115.

Como você deve lembrar do nosso último conteúdo sobre straddle com balanceamento dinâmico, é importante que o delta da estrutura seja nulo ou próximo de zero.

Para conseguirmos essa condição, devemos ajustar a nossa quantidade de opções de compra ou de venda.

Nessa caso, vamos vender mais 70 opções de venda, totalizando 100 CALLs e 170 PUTs vendidas.

Nosso delta passa a ser 0,3365, e minha estrutura passa a se valorizar com a passagem do tempo.

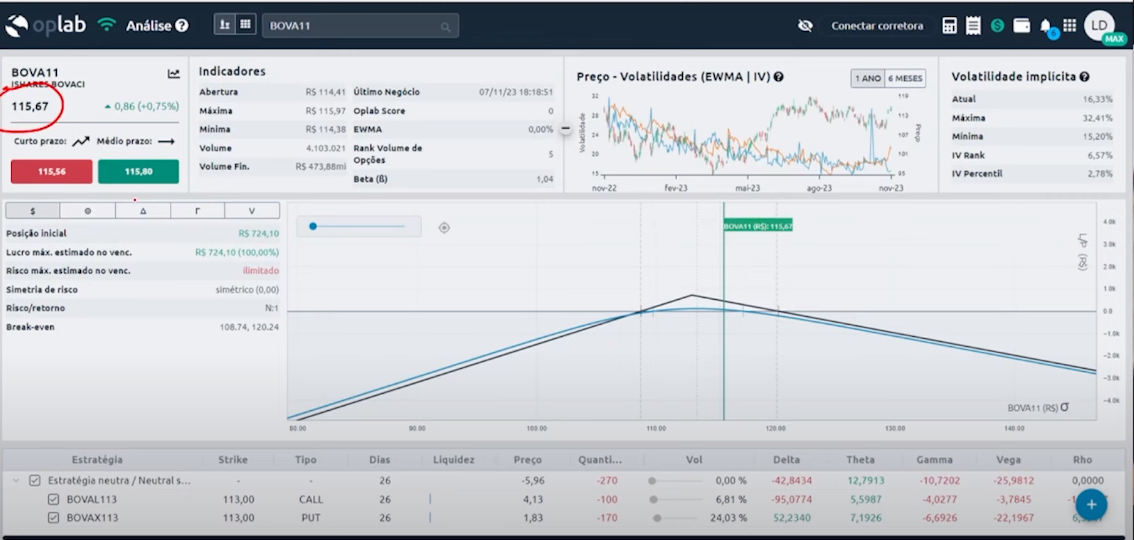

O que acontece no straddle vendido com a movimentação de alta?

Vamos supor que montamos a nossa estrutura de straddle vendido quanto o ativo estava a R$ 113, e o mercado subiu para R$ 115.

Observe que o nosso delta começou a ficar negativo, mostrando que quanto mais o mercado subir, mais dinheiro eu vou perder.

Podemos zerar o nosso delta fazendo duas estratégias diferentes:

Vendendo PUT para zerar o delta

O delta na nossa venda de CALL está 1,82 maior que o delta da nossa venda de PUT.

Para equilibrar essa condição, precisaríamos vender mais 140 opções de venda, totalizando 310.

Com isso, conseguimos diminuir o nosso preço médio da venda de PUT e aumentar o nosso theta (ou seja, a opção vai valorizar com a passagem do tempo).

Porém, esse tipo de estratégia aumenta muito a nossa exposição, sendo contraindicada em momentos de muita oscilação do mercado.

Vendendo CALL para zerar o delta

Outra forma de equilibrar essa condição seria recomprar mais 45 opções de compra, finalizando minha estrutura com 55 CALLs (100/1,82).

Apesar de o nosso custo médio de aquisição da venda de CALL ter aumentado, nosso delta se aproximou de zero e o nosso theta continua positivo.

Cuidados com o Straddle Vendido

Como você deve ter percebido, conseguimos utilizar o balanceamento dinâmico no straddle vendido de forma a garantir sempre a condição de delta nulo ou próximo de zero.

Porém, precisamos tomar cuidado com possíveis gaps na abertura do mercado.

Por isso, o meu conselho é tomar cuidado com ativos que possam ter essa oscilação muito brusca, como já aconteceu com a Paramount.

Prefira ativos mais estáveis, ou mesmo ETFs (como a BOVA11), que permitem o balanceamento dinâmico de forma mais equilibrada, sem correr risco de perder todo o seu dinheiro na operação.