Como funciona uma Trava de Baixa

A trava de baixa é uma estratégia utilizada por muitos investidores e traders experientes para gerar resultados positivos sobre a queda dos preços do ativo principal negociado.

Optar por ela pode ser decisivo, principalmente quando há uma subida radical ou uma grande expectativa de queda de preço do ativo até a sua data de vencimento.

Trava de Baixa x Compra a Seco

Na trava de baixa, quando quero ganhar com um movimento de queda, trabalho com duas opções:

- vendo a opção com strike (preço de exercício) mais baixo

- compro a opção com strike mais alto.

O ponto importante dessa estratégia, ao observar o gráfico de lucro e retorno, é que o lucro é limitado.

Não será como uma compra a seco de CALL, por exemplo, em que temos a possibilidade de retorno ilimitado, mas o risco também é limitado.

Além disso, é uma operação mais barata, na qual pago menos do que pagaria em uma compra a seco de opção.

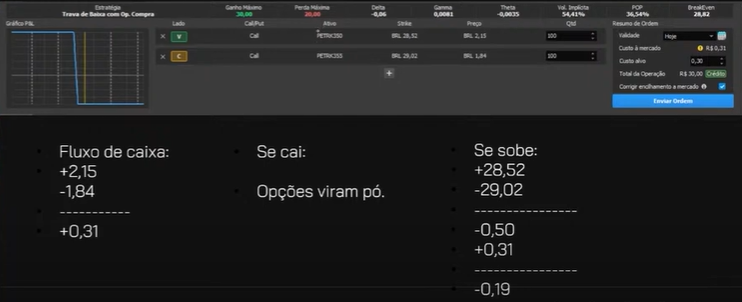

Trava de Baixa com CALL

Vamos usar como exemplo uma trava de baixa na Petrobras, com a venda da PETRI350, cujo valor de exercício é 28,52, e a compra da PETRK355, cujo valor de exercício é 29,02.

Assim, eu vendo a parte mais baixa e compro a mais alta, formando uma trava de baixa.

Ao vender essa opção, recebi R$ 2,15, desembolsando R$1,84 para comprar a PETRK355.

Após a montagem da operação, meu salfo final é de R$ 0,31, ou seja, uma operação de crédito.

Isso significa que não precisaria ter o capital disponível em conta corrente, pois poderia utilizar a margem como garantia, mantendo um saldo disponível.

O que acontece com a operação se o mercado cair?

Se o mercado tiver uma movimentação de queda, as CALLs viram pó.

Por exemplo, se o preço cair para R$ 25, ninguém vai querer exercer o direito de comprar uma ação por R$ 29,02 ou R$ 28,52, tornando as opções inúteis.

Nesse cenário, eu ficaria com o valor de R$ 0,31 recebido.

E se o mercado subir?

Se o mercado subir para R$ 30, quem comprou a opção com strike de R$ 28,52 exercerá seu direito.

Nesse caso, eu teria que vender a ação por esse preço.

Comprei a ação por R$ 29,02, o que me daria uma perda de R$ 0,50.

Porém, como recebi R$ 0,31 na montagem da operação, minha perda máxima seria de R$ 0,19.

Fonte: Invius Research

Como se trata de uma operação de crédito, recebo dinheiro ao montá-la, então não preciso ter dinheiro disponível na conta, pois posso usar meus investimentos como margem de garantia.

No home broker, você verá seu saldo disponível e o valor da margem de garantia, que é puxada como garantia durante a operação, aumentando o saldo em conta.

⇒ Leitura recomendada: Trava de Baixa com CALL – O Guia Completo

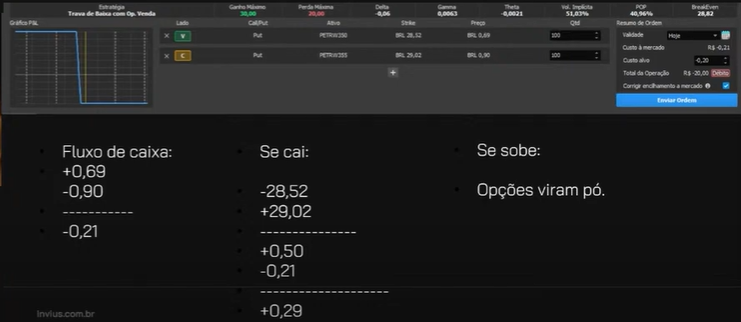

Trava de Baixa com PUT

Agora, vou mostrar um exemplo de trava de baixa com opções de venda (PUT), utilizando os mesmos strikes.

Tem um capital investido de mais de R$500 mil ou uma capacidade de aporte mensal de R$10 mil?

Agende uma sessão individual de consultoria comigo e entenda se o seu portfólio de investimentos está operando no seu maior potencial.

AGENDAR SESSÃONa venda do strike mais baixo (PETRW350), R$ 0,69 será creditado na minha conta.

Ao comprar o strike mais alto (PETRW355), precisarei desembolsar R$ 0,90, gerando uma operação de débito.

Ou seja, vou pagar R$ 0,21 para entrar nessa operação.

Se o mercado cair para R$ 25, quem tem o direito de vender a R$ 28,52 vai exercer o direito, comprando a ação por esse preço e vendendo a R$ 29,02, gerando um ganho de R$ 0,50.

Como o custo para entrar na operação foi de R$ 0,21, o ganho seria de R$ 0,29.

Se o mercado subir, ninguém vai querer vender por R$ 28,52, tornando as opções inúteis, e o valor alocado seria perdido.

Como essa é uma operação de débito, precisei ter dinheiro disponível na conta, sem utilizar margem de garantia.

Fonte: Invius Research