Combinando estratégias Ganha-Ganha e estratégias Perde-Ganha

O termo “Ganha–Ganha“, popularizado por Warren Buffet, representa as estratégias com opções onde, no melhor cenário, ganha-se uma taxa, e no pior cenário, assume-se a obrigação de comprar ou vender um ativo.

Logo, não há perda na estratégia com opções (daí o termo). A chave para mitigar o risco nesta estratégia está na escolha de empresas sólidas e lucrativas para operar.

Por outro lado, o termo “Perde–Ganha” representa as estratégias mais arriscadas com opções, onde, no melhor cenário, obtêm-se lucro, e no pior cenário, realiza-se o prejuízo total ou parcial.

Em função da análise do ativo e dos cenários com maior probabilidade, pode ser interessante combinar os 2 tipos de estratégia em uma única operação.

Vantagens de combinar as estratégias

A taxa recebida na estratégia Ganha–Ganha pode financiar o custo da estratégia Perde–Ganha. Desta forma, arrisca-se somente o dinheiro do mercado na estratégia mais arriscada.

O eventual lucro na Estratégia Perde-Ganha pode potencializar a taxa obtida com a estratégia Ganha–Ganha. Vamos mostrar aqui algumas formas de combinar as 2 estratégias em uma única operação.

Lançamento Coberto ou Lançamento Sintético + compra de CALL (Risk Reversal)

Nesta estratégia, a taxa recebida com o Lançamento Coberto ou Sintético financia a compra de uma CALL.

Ao montar somente o Lançamento Coberto (venda de uma CALL coberta pelo ativo em carteira), se o ativo subir garante-se a taxa recebida, porém não é possível participar dos ganhos com a valorização do ativo, pois você é obrigado a entregar o ativo pelo valor do strike.

Por exemplo, ao vender uma CALL no strike R$10,00, se o ativo subir a R$20,00, você é obrigado a entregar o ativo por R$10,00, perdendo a valorização do mesmo.

No caso do Lançamento Sintético (venda de uma PUT), também se garante somente a taxa recebida em caso de alta do ativo.

No cenário onde acredita-se que o ativo tem uma alta probabilidade de subir, é interessante usar parte da taxa recebida no Lançamento para comprar uma CALL a seco.

Esta estratégia é conhecida como Risk Reversal e é muito utilizada por gestores de fundos.

Na prática, é uma forma de ganhar com a alta do ativo sem precisar alocar capital na compra do mesmo.

Lançamento Sintético + trava de baixa com CALL (Jade Lizard)

Nesta estratégia, a taxa recebida com o Lançamento Sintético é potencializada pela taxa recebida na montagem da trava de baixa com CALL.

É uma estratégia indicada para ativos consolidados e que estão com a volatilidade implícita alta.

Se o ativo respeitar a região de consolidação, as opções da trava tendem a se desvalorizar com a passagem do tempo, o que favorece a operação (pois se as opções virarem pó, garante-se a taxa recebida na montagem da trava).

Se o valor recebido na montagem da Jade Lizard for maior do que a distância entre os strikes da trava, a operação fica sem risco de perda mesmo que o ativo suba bastante.

Para exemplificar, vamos analisar uma operação que montamos no Opções e Oportunidades:

Jade Lizard em XXXX – Vendemos 100 (*) PUT no strike R$8,06 e montamos uma trava de baixa, vendendo 100 CALL no strike R$8,76 e comprando 100 CALL no strike R$8,88. A taxa recebida foi de R$12,00.

Em caso de alta, a operação não tinha risco, pois a PUT vendida viraria pó e a perda máxima com a trava seria de 100 X (8,88 – 8,76) = 12,00 (mesmo valor recebido na montagem).

Acabou acontecendo exatamente isto, o ativo subiu e optamos por desmontar a trava antes do vencimento pagando R$5,00, encerrando a operação com um luro bruto de R$7,00.

(*) Recomendação com o lote mínimo de 100 opções

Lançamento Sintético + trava de baixa com PUT (Jade Lizard)

Nesta variação da Jade Lizard, a taxa recebida com o Lançamento Sintético financia a montagem da trava de baixa com PUT.

É uma estratégia interessante para ativos em tendência de alta e que estão próximos à uma região de resistência importante.

Se o ativo corrigir em direção ao retorno médio esperado, a trava tende a se valorizar (pois ficaria ITM), o que potencializa o lucro da operação.

Se o ativo continuar na tendência de alta, garante-se a taxa recebida na montagem da operação, pois todas as opções virariam pó.

Montamos esta operação no Opções e Oportunidades USA:

Jade Lizard em XXXX – Vendemos uma PUT no strike US$30 e montamos uma trava de baixa, comprando uma PUT do strike US$31 e vendendo uma PUT no strike US$30. (*)

(*) Por conta da ponta vendida da trava estar no mesmo strike da PUT vendida no Lançamento Sintético, esta operação também é conhecida como Booster Sintético.

Como posso gerar renda com ações e opções?

A compra de ações de boas empresas possibilita uma grande valorização no longo prazo, onde a cotação tende a acompanhar os lucros e o crescimento.

Mas além desta valorização, também é possível rentabilizar as suas ações, como vimos aqui.

No Brasil, uma parcela de investidores conseguiram se manter tranquilos frente ao caos de 2022.

Mas o que esses investidores têm de diferente dos demais?

A diferença desses investidores para os demais é que eles enxergam nos problemas uma oportunidade.

Essa é uma possibilidade que o mercado de opções nos proporciona.

Independente se o mercado está subindo, descendo ou mesmo “parado”, existem estratégias para ter resultados com essas movimentações.

Você ainda não acredita?

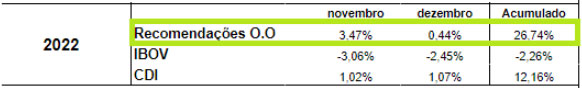

Então dá uma olhada nos nossos resultados de 2022:

Apesar de tudo o que aconteceu, os assinantes do Opções e Oportunidades tiveram um retorno acumulado de 26.74% no ano de 2022.

E o ano de 2023 promete ainda mais.

Quero te convidar para a condição especial do nosso clube de recomendações.

Se você tem interesse em ingressar no mercado de opções e começar a gerar renda recorrente já no próximo mês, basta clicar no botão abaixo e você pode testar por 7 dias sem riscos.

Quero Fazer Parte do Seleto Grupo do Canal De Recomendações Opções e Oportunidades