Estratégias de opções avançadas – Broken Wing Butterfly

A Broken Wing Butterfly, ou Borboleta de Asa Quebrada, é uma estratégia muito utilizada no mercado americano, mas que pode também ser aplicada para o mercado brasileiro.

Trata-se de uma estratégia direcional, mas diferente de uma compra a seco ou de uma trava, pode se beneficiar também se o ativo não se mover.

A origem: A Borboleta tradicional

A Borboleta tradicional é composta de duas travas: uma de alta e uma de baixa (ambas montadas com CALL ou com PUT), sendo que as pontas vendidas das travas se encontram no mesmo strike. Além disto, as pontas compradas estão equidistantes em relação ao miolo das pontas vendidas.

Podemos exemplificar uma borboleta em PETR4, cotada a R$29,43:

| Código | C/V | Tipo | Strike | Quantidade | Preço | Total |

| PETRG371 | C | CALL | 29,29 | 100 | 0,80 | -80 |

| PETRG34 | V | CALL | 29,54 | 200 | 0,66 | 132 |

| PETRG344 | C | CALL | 29,79 | 100 | 0,55 | -55 |

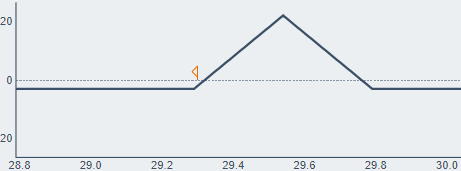

O custo desta borboleta é de R$3,00, e esta é a perda máxima. O lucro máximo teórico é de R$22,00.

Se o ativo estiver abaixo de R$29,29 no vencimento, todas as opções virarão pó e acontecerá a perda de R$3,00.

Guia Do Iniciante em Opções

Se o ativo estiver acima de R$29,79, a trava de alta terá o ganho máximo de R$25,00 e a trava de baixa terá a perda máxima de R$25,00. Logo, o resultado final será a perda de R$3,00.

Se o ativo ficar exatamente em R$29,54 no vencimento, a trava de alta terá o ganho máximo de R$25,00 e a trava de baixa virará pó. Logo, o resultado final será o lucro de 25 – 3 = R$22,00.

Algo improvável de acontecer na prática, pois teríamos que esperar o vencimento e torcer para o ativo fechar exatamente em R$29,54. Então o que fazemos é desmontar a borboleta antes do vencimento, aceitando um lucro menor.

Veja que para obter um bom lucro com uma borboleta, é preciso acertar o “olho do mosquito”.

CALL BWB

Na Borboleta com CALL paga-se para montar a trava de alta e recebe-se para montar a trava de baixa. Mas como a trava de alta está sempre mais perto do dinheiro do que a trava de baixa, o valor pago será maior do que o valor recebido. Logo, sempre se paga para montar uma Borboleta tradicional.

Agora, se a distância entre as pontas da trava de baixa for maior do que a distância entre as pontas da trava de alta, de modo a aumentar o crédito obtido na trava de baixa, é possível receber um valor para montar a borboleta, que agora terá um formato assimétrico (daí o nome da estratégia).

Podemos montar uma BWB em PETR4 por exemplo, cotada a R$29,43:

| Código | C/V | Tipo | Strike | Quantidade | Preço | Total |

| PETRG371 | C | CALL | 29,29 | 100 | 0,80 | -80 |

| PETRG34 | V | CALL | 29,54 | 200 | 0,66 | 132 |

| PETRG381 | C | CALL | 30,29 | 100 | 0,36 | -36 |

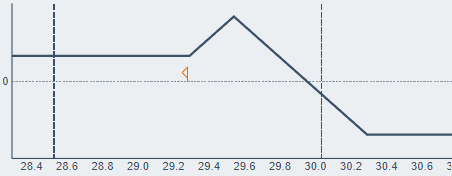

O crédito recebido nesta BWB é de R$16,00. A perda máxima é de R$34,00 e o lucro máximo é de R$41,00.

Se o ativo estiver abaixo de R$29,29 no vencimento, todas as opções virarão pó e acontecerá o ganho de R$16,00.

Tem um capital investido de mais de R$500 mil ou uma capacidade de aporte mensal de R$10 mil?

Agende uma sessão individual de consultoria comigo e entenda se o seu portfólio de investimentos está operando no seu maior potencial.

AGENDAR SESSÃOSe o ativo estiver acima de R$30,29, a trava de alta terá o ganho máximo de R$25,00 e a trava de baixa terá a perda máxima de R$75,00. Logo, o resultado final será a perda de 75 – 25 – 16 = R$34,00.

Se o ativo ficar exatamente em R$29,54 no vencimento, a trava de alta terá o ganho máximo de R$25,00 e a trava de baixa virará pó. Logo, o resultado final será o lucro de 25 + 16 = R$41,00.

Algo improvável de acontecer na prática, pois teríamos que esperar o vencimento e torcer para o ativo fechar exatamente em R$29,54. Então o que fazemos é desmontar a BWB antes do vencimento, aceitando um lucro menor.

Veja que para obter um bom lucro com uma CALL BWB, é necessário que o ativo fique próximo ao miolo. Porém em caso de queda, a estratégia não tem risco de perda. E em caso de alta mais acentuada, a perda acontece.

PUT BWB

Na Borboleta com PUT paga-se para montar a trava de baixa e recebe-se para montar a trava de alta. Mas como a trava de baixa está sempre mais perto do dinheiro do que a trava de alta, o valor pago será maior do que o valor recebido. Logo, sempre se paga para montar uma Borboleta tradicional.

Agora, se a distância entre as pontas da trava de alta for maior do que a distância entre as pontas da trava de baixa, de modo a aumentar o crédito obtido na trava de alta, é possível receber um valor para montar a borboleta, que agora terá um formato assimétrico.

Podemos montar uma BWB em VALE3 por exemplo, cotada a R$67,40:

| Código | C/V | Tipo | Strike | Quantidade | Preço | Total |

| VALES686 | C | PUT | 66,58 | 100 | 0,97 | -97 |

| VALES696 | V | PUT | 67,58 | 200 | 1,40 | 280 |

| VALES701 | C | PUT | 68,08 | 100 | 1,67 | -167 |

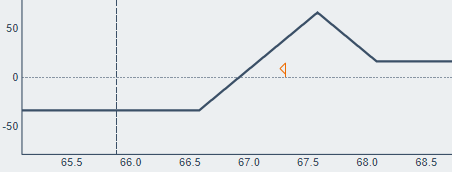

O crédito recebido nesta BWB é de R$16,00. A perda máxima é de R$34,00 e o lucro máximo é de R$66,00.

Se o ativo estiver acima de R$68,08 no vencimento, todas as opções virarão pó e acontecerá o ganho de R$16,00.

Se o ativo estiver abaixo de R$66,58, a trava de baixa terá o ganho máximo de R$50,00 e a trava de alta terá a perda máxima de R$100,00. Logo, o resultado final será a perda de 100 – 50 – 16 = R$34,00.

Se o ativo ficar exatamente em R$67,58 no vencimento, a trava de baixa terá o ganho máximo de R$50,00 e a trava de alta virará pó. Logo, o resultado final será o lucro de 50 + 16 = R$66,00.

Algo improvável de acontecer na prática, pois teríamos que esperar o vencimento e torcer para o ativo fechar exatamente em R$67,58. Então o que fazemos é desmontar a BWB antes do vencimento, aceitando um lucro menor.

Veja que para obter um bom lucro com uma PUT BWB, é necessário que o ativo fique próximo ao miolo. Porém em caso de alta, a estratégia não tem risco de perda. E em caso de queda mais acentuada, a perda acontece.

Como Gerar Renda Semanal em Dólar

Conclusão

A BWB é uma estratégia interessante para ativos consolidados, onde é possível obter um bom resultado caso a tendência se confirme.

E caso o ativo se movimente, uma das direções sempre terá risco zero de perdas. A CALL BWB fornecerá proteção contra a queda. E a PUT BWB fornecerá proteção contra a alta.