Trava com Opções | A forma mais lucrativa de se fazer

Travas são operações estruturadas com opções com o objetivo de ganhar com as movimentações de alta ou de baixa do mercado.

Existem vários tipos de travas, mas hoje vamos falar das travas de alta e de baixa, que possibilitam a nossa operação com um custo pequeno.

Recentemente, estávamos com uma posição aqui em INTC, da Intel.

Esse era um ativo estava bem “esticado”, numa região que abria uma perspectiva para caso o mercado fizesse uma movimentação de correção.

Existia para esse cenário duas possibilidades: fazer uma compra de PUT ou montar uma trava de baixa.

A compra de PUT acaba tendo um custo muito maior do que montar uma trava, com uma desvalorização maior com a passagem do tempo ou pela queda de volatilidade.

Porém, na compra de PUT não temos uma limitação de ganho.

Já na trava, conseguimos reduzir o custo da estrutura, o prêmio da estratégia e conseguimos blindar contra os efeitos da passagem do tempo e da perda de volatilidade do mercado.

Basicamente a estrutura de trava de baixa consiste em vender uma opção com o strike ou valor de exercício mais baixo e comprar com um valor mais alto.

No vídeo temos um exemplo de trava de baixa que fizemos com o INTC, da Intel.

A pergunta que deve estar passando pela sua cabeça agora é: mas como eu sei quando montar essa trava?

Existem algumas formas de definir isso.

Eu gosto de utilizar uma planilha que eu fiz para calcular os desvios.

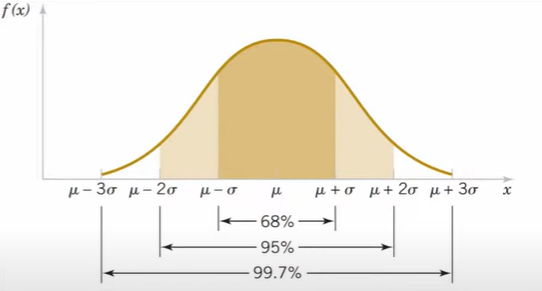

Existem diversos estudos que apontam que o mercado trabalha em uma condição de distribuição normal padrão no longo prazo. O próprio método do black-scholes considera que o mercado trabalha nessa condição:

Ou seja, o gráfico acima mostra que, na maior parte do tempo, os ativos costumam ficar em uma região média (![]() ). Além disso, há um cálculo com 68% de chance dele ficar entre 1 desvio padrão (de alta ou de baixa), 95% de chance de ficar entre 2 desvios padrões e 99,7% entre 3.

). Além disso, há um cálculo com 68% de chance dele ficar entre 1 desvio padrão (de alta ou de baixa), 95% de chance de ficar entre 2 desvios padrões e 99,7% entre 3.

Então eu pego os ativos e vejo quando eles estão batendo em uma região de distribuição um desvio padrão.

Eu gosto bastante de utilizar a técnica de desvio padrão para calcular essas regiões onde há probabilidade do preço retornar.

Além do desvio padrão, olhamos também para o gamma exposure, que vai me mostrar onde os market makers tendem a segurar o preço fazendo compra e venda de ação no mercado para zerar o delta das suas posições.

Depois disso eu preciso definir os strikes e o vencimento da opção que vou escolher.

Se você está montando uma trava de baixo, se coloca esse valor de exercício muito mais para baixo do que o valor médio, você vai ter um risco muito menor, um retorno muito maior, mas em compensação a probabilidade de o ativo voltar nessa região será muito menor também.

Outro ponto é que quando falta pouco tempo para o vencimento das opções, o meu risco também diminui e o meu retorno aumenta, porque a probabilidade do preço se movimentar acaba sendo menor também.

Essa é uma estratégia perde/ganha, ou seja, no final do prazo você vai ganhar ou perder dinheiro.

E aqui temos que tomar muito cuidado porque como vimos, o mercado trabalha no longo prazo seguindo uma distribuição normal padrão, quando pegamos essas estratégias com poucos dias para o vencimento, temos uma média de retorno muito baixa, desvios muito altos.

Então as probabilidades do preço subir ou cair são muito parecidas. Se você montar uma estratégia com três de ganho para um de risco não significa que você tem um retorno no risco de 3:1.

No final das contas seu retorno/risco é muito próximo 1:1.

Por essa razão que pessoas que trabalham com estratégias especulativas tendem a alavancar, porque retorno/risco é muito baixo.

Porém, há uma possibilidade de aumentarmos esse retorno/risco se montarmos estratégias ganha/ganha , onde sempre ganhamos com opções.