TSM: Como ele fez mais de US$ 8 mil com esse ativo

No final do ano passado, comecei a trabalhar com as ações da TSM com os meus mentorados do mercado americano.

Lá atrás eu já tinha identificado que essa empresa estava sendo negociada abaixo do seu preço médio justo e que o seu potencial de crescimento seria expressivo nos próximos anos, graças à tecnologia de IA.

Hoje quero fazer com você uma análise dos indicadores da TSM, de forma similar ao que fiz com a PRIO3 há algumas semanas.

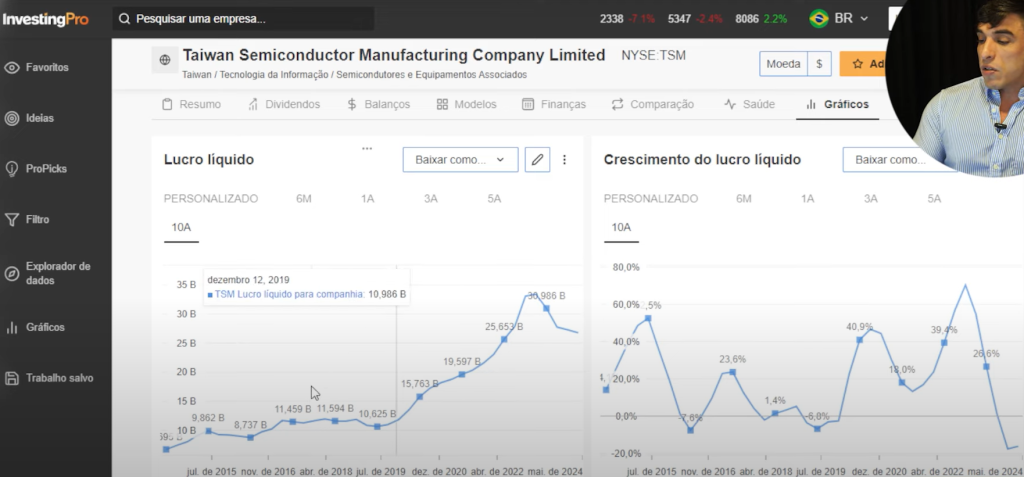

Indicadores de Performance

Os indicadores de performance da TSM mostram que a empresa tem tido um crescimento significativo nos últimos anos, com uma média de crescimento de 30% ao ano.

Fonte: InvestingPro

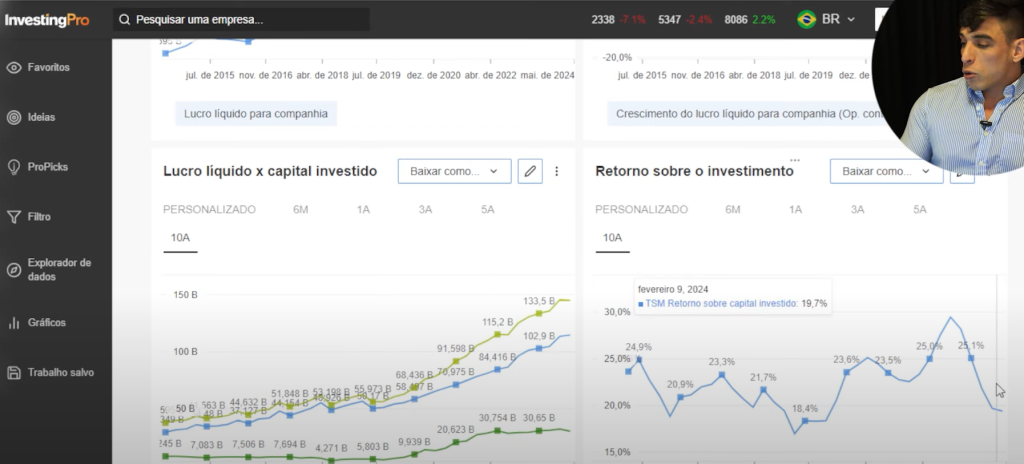

De forma similar à PRIO3, o seu lucro líquido também tem sido crescente e diretamente proporcional ao capital investido.

Fonte: InvestingPro

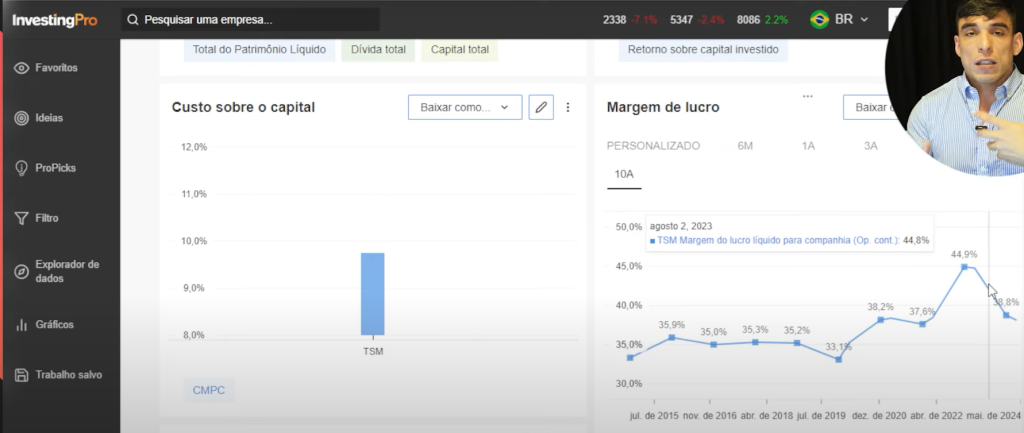

Outro fator interessante sobre a empresa é que o seu retorno sobre o investimento está muito acima do seu CMPC, o que mostra que a TSM consegue manter de forma sustentável o seu investimento, o que acaba refletindo em um consequente aumento do lucro líquido.

Fonte: InvestingPro

Além disso, a sua margem de lucro é excepcional, correspondendo a aproximadamente 40% da geração de caixa da empresa.

Indicadores de Risco

Depois de analisar a performance da TSM, partimos para a análise da saúde financeira da empresa, determinada pelos seus indicadores de risco.

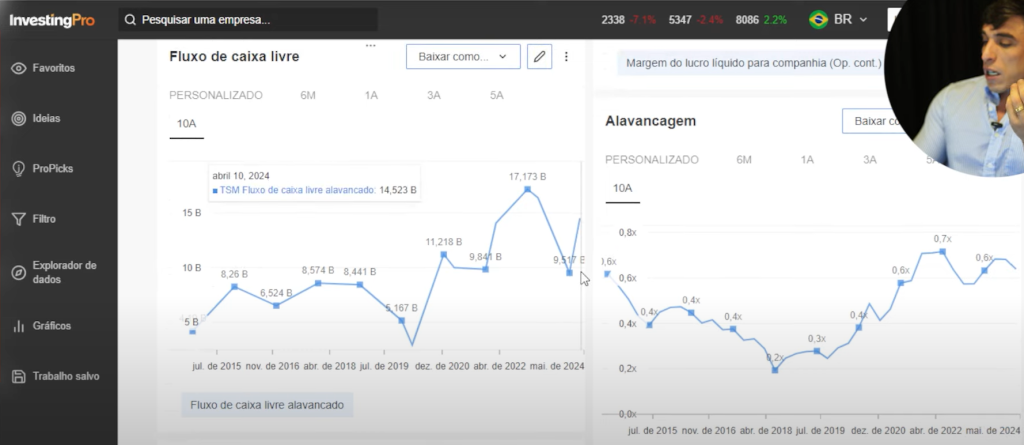

A TSM possui um fluxo de caixa livre positivo, na casa dos US$ 9,5 bilhões, com uma alavancagem baixíssima.

Fonte: InvestingPro

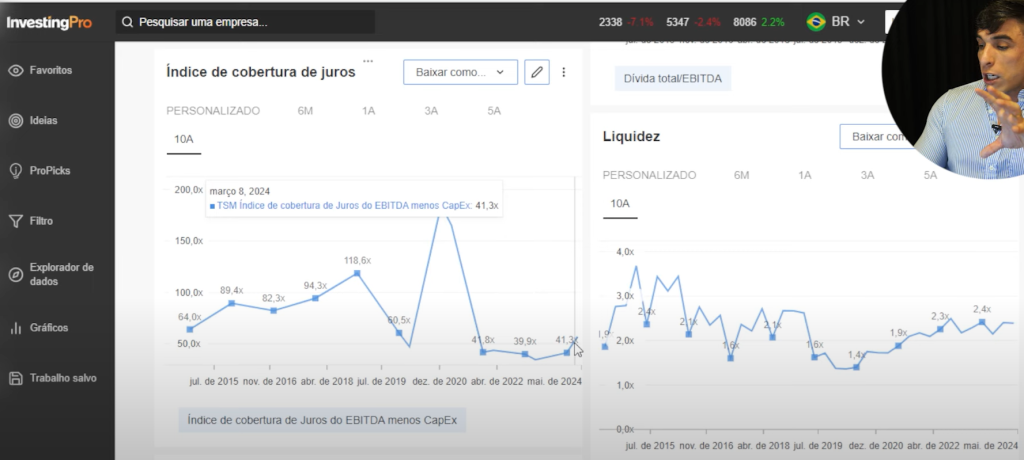

O seu índice de cobertura de juros mostra que o caixa gerado pela empresa é capaz de cobrir 41,3 vezes os juros que ela paga.

De forma similar, a sua liquidez mostra que o caixa gerado pela empresa seria capaz de cobrir as suas dívidas em 2,4 vezes.

Fonte: InvestingPro

Indicadores de Preço

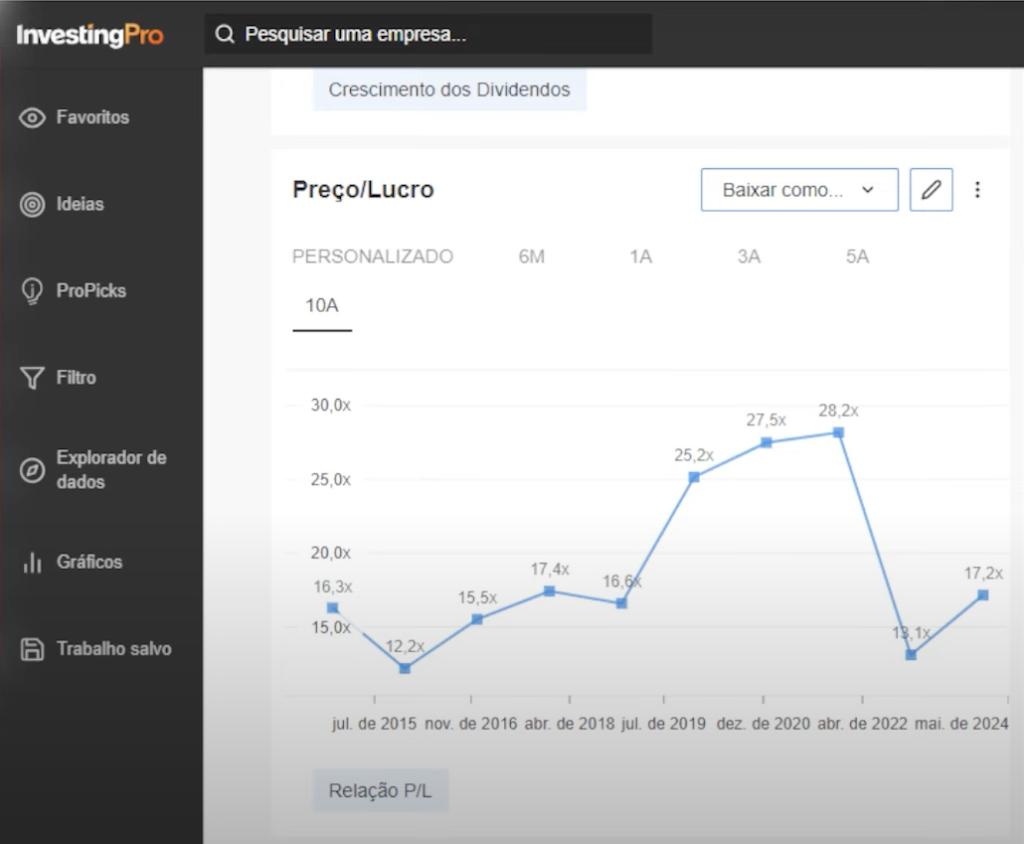

Outro indicador que gostamos de analisar é o P/L de um ativo, que nos ajuda a determinar se ele está sendo negociado abaixo ou acima do seu preço médio justo.

Fonte: InvestingPro

Apesar da TSM não estar sendo negociada muito abaixo do seu preço médio justo, existem algumas estratégias de renda recorrente que podemos utilizar para rentabilizar esse ativo.

Podemos, por exemplo, fazer uma venda de PUT dentro do dinheiro, aproveitando os vencimentos semanais para buscar retornos de 1,66% na semana.

Fonte: TastyTrade

Isso representa um retorno de mais de 6,5% no mês, com um risco de adquirir uma excelente empresa, que apresenta um potencial de crescimento extraordinário para os próximos anos.

É claro que esses valores podem mudar mês a mês, afinal trabalhamos com o mercado de renda variável.

Mas com essa combinação (análise de boas empresas +aplicação de estratégias de renda) nosso aluno fez mais de US$8 mil em 4 meses.

Nada mal, hein?